Trading-Setup: Wochenrückblick KW36/22 und Ausblick

ACHTUNG: Ich schreibe diesen Trading-Rückblick nur für mich privat. Es ist kein Angebot, Aufforderung zum Handeln oder ein Verkaufs-Setup hier abgebildet. Ich versuche nur für mich die Woche aufzuarbeiten und gleichzeitig einen neuen Blick nach vorne zu wagen. Alle Betrachtungen stellen nur eine persönliche Meinung und Moment-Aufnahme dar. Ich beabsichtige hiermit kein monetären Börsenbrief. Es geht nur darum mich selbst zu ordnen.

Rückblick

Prognose und Realität

Der US-Dienstleistungs-Sektor meldete leicht bessere Zahlen mit einem ISM-Indexwert von 56.9 vs. 55.1 erwartetem Wert am Dienstag:

Die Reaktion des Marktes hierauf zusammen mit den anderen ISM-Zahlen war zunächst positiv. Das eigentliche Verlaufstief war dann aber erst am Dienstag Nacht und wurde dann schnell nach oben gekauft (ich arbeite nur mit Futures).

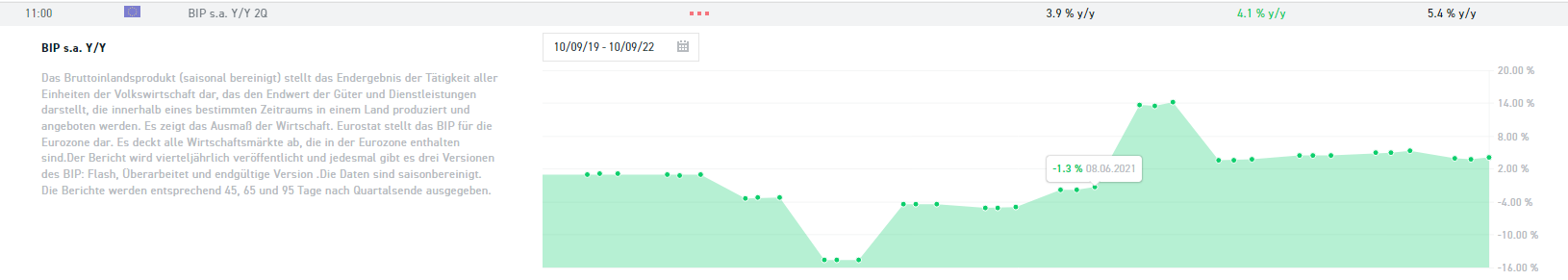

Die BIP-Zahlen aus der EU am Mittwoch sollten dabei ebenfalls den weiteren Verlauf nicht stören:

Am Donnerstag hat sich die EZB wie erwartet nun doch noch bewegt und den Einlagezins auf 0.75% angehoben. Dabei ist mir nochmals bewusst geworden, wie lange wir bereits mit einem 0% Zins in der EU gelebt haben. Hier seit 02/2016 im Graph gekennzeichnet. Es sind damit mehr als 6 Jahre in einem reinen Krisenmodus gelaufen.

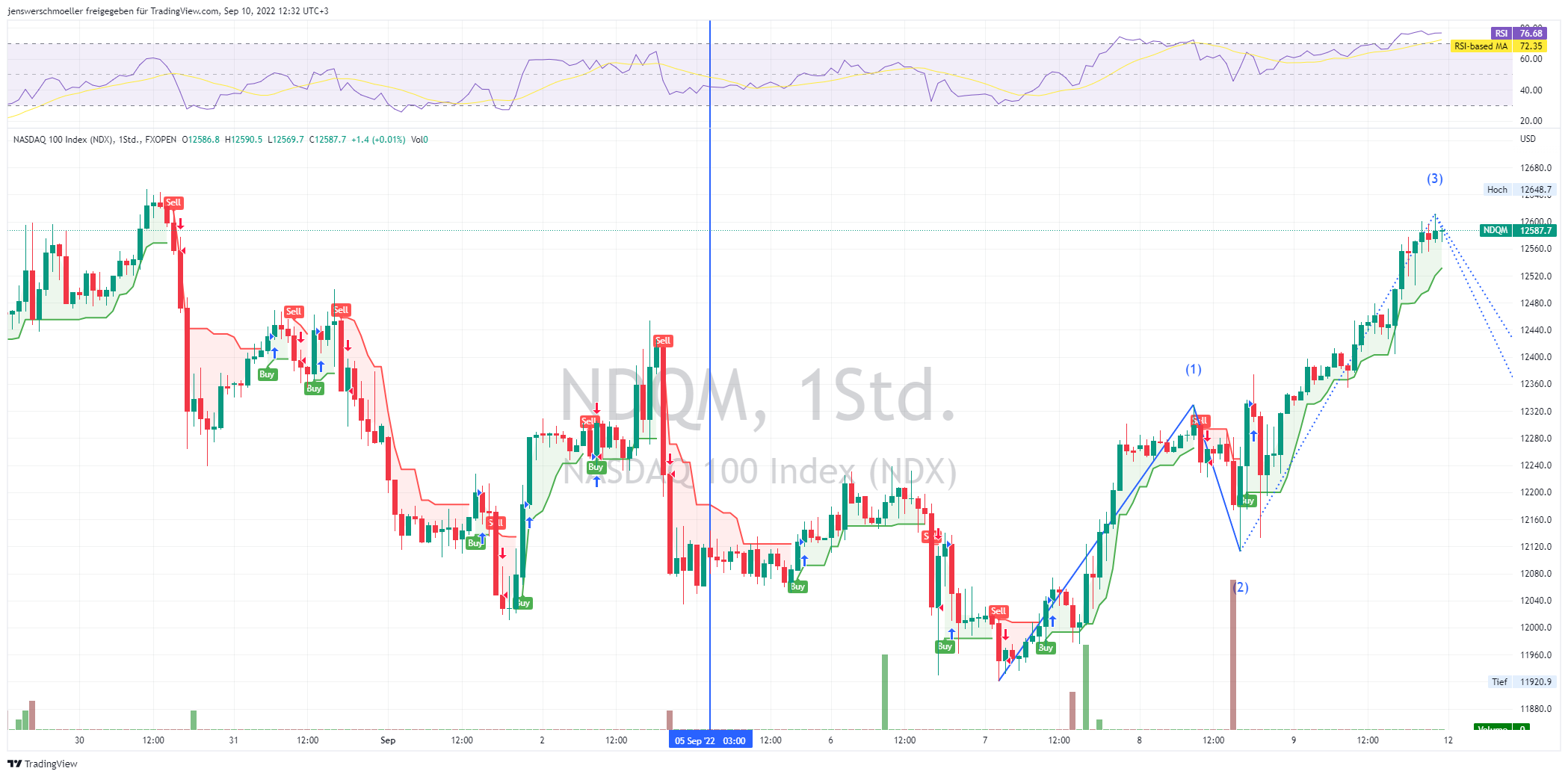

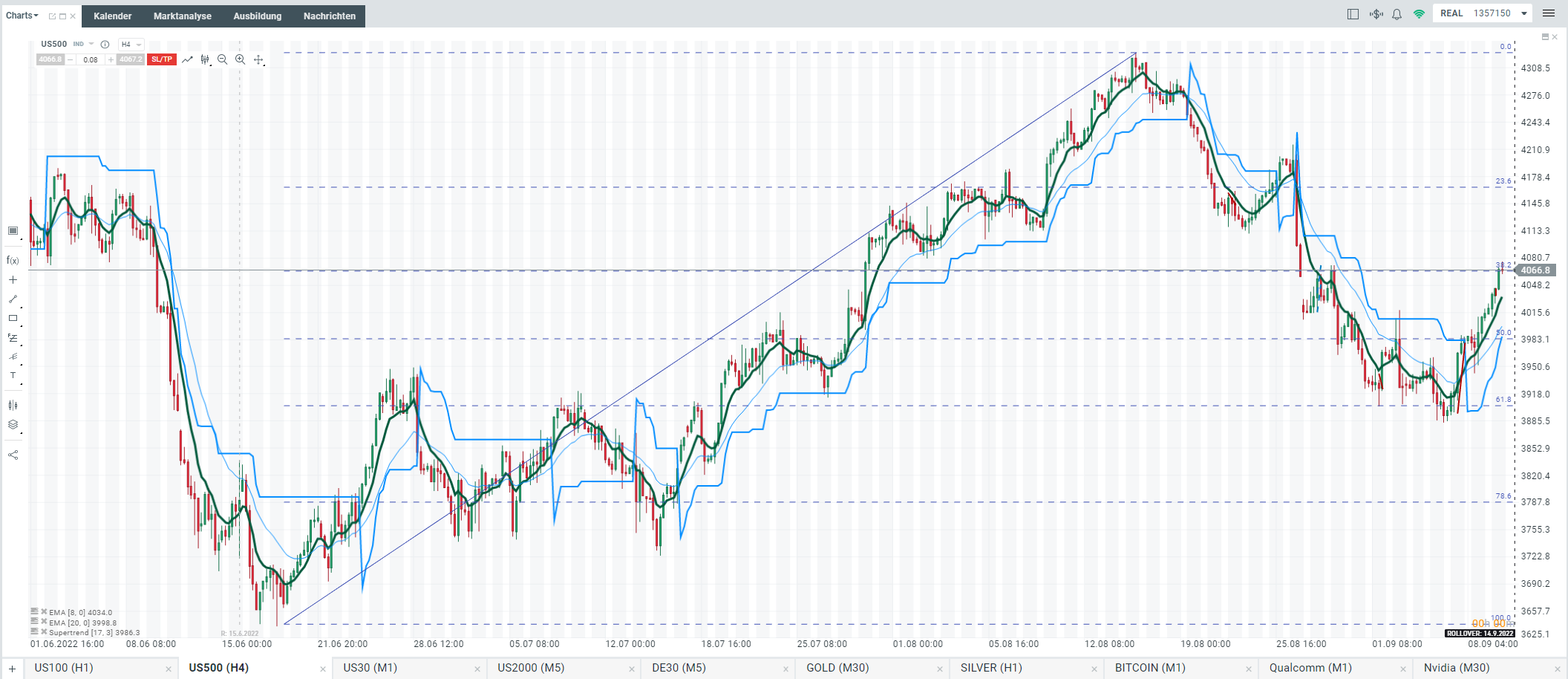

NASDAQ-100

Wie letzte Woche geschrieben, habe ich nun für mich eine Watchliste angelegt und mittels TradingView in ein halb-automatisches Handelssetup übernommen:

Ich habe im Market-Screener für mich eine passende Filter-Liste erstellt. Ich steige ausschließlich mit Buy-Stopps ein ...

Das Setup war eine gute Idee. Ich habe mich nach etwas Justierungsarbeit in der Woche dabei entschieden, weiter am CFD-Setup festzuhalten d.h. ich steige nicht in die Einzelwerte ein, sondern in die 5x gehebelten CFD-Kontrakte. Die Positionen müssen und sind dabei entsprechend eng abgesichert. Es wird dadurch eine häufigere Trading-Frequenz erzeugt.

Dies passt eher zu meiner Art des Handels.

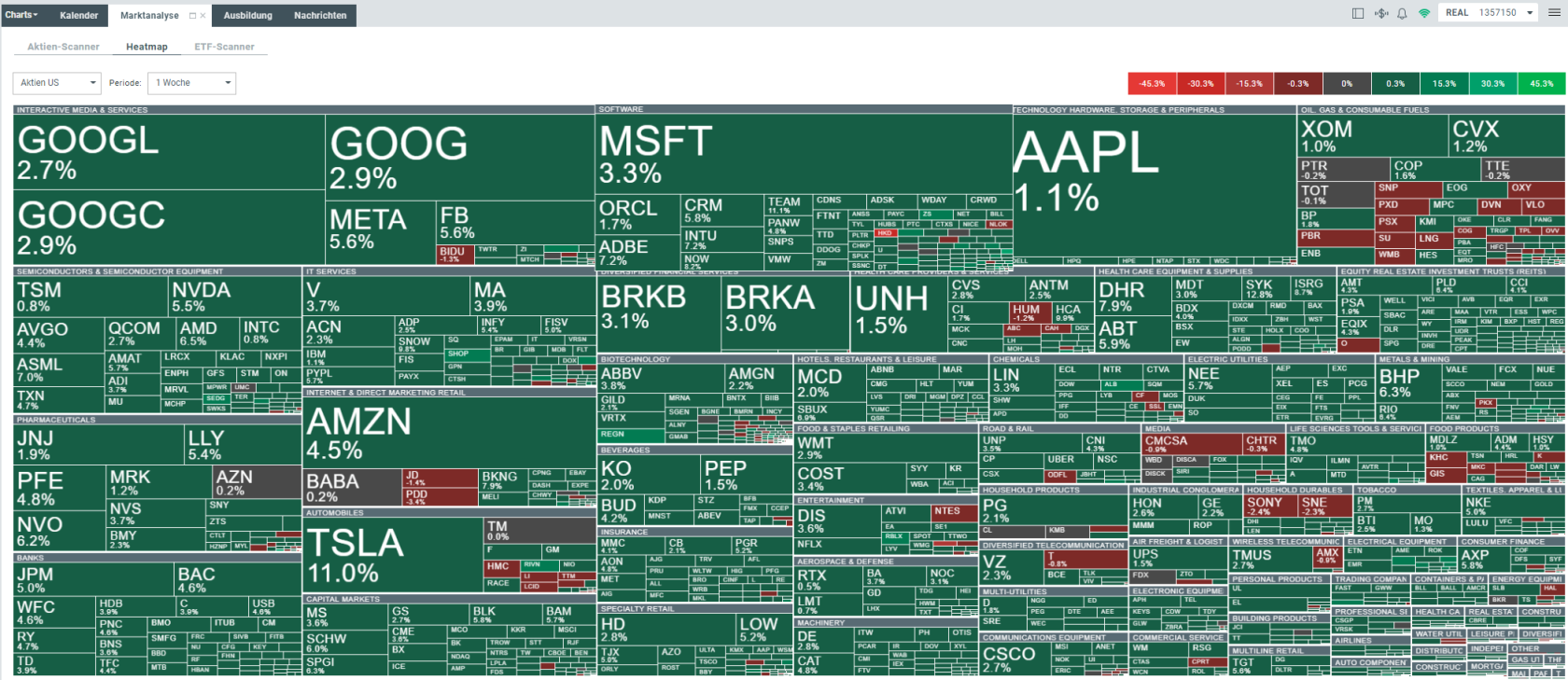

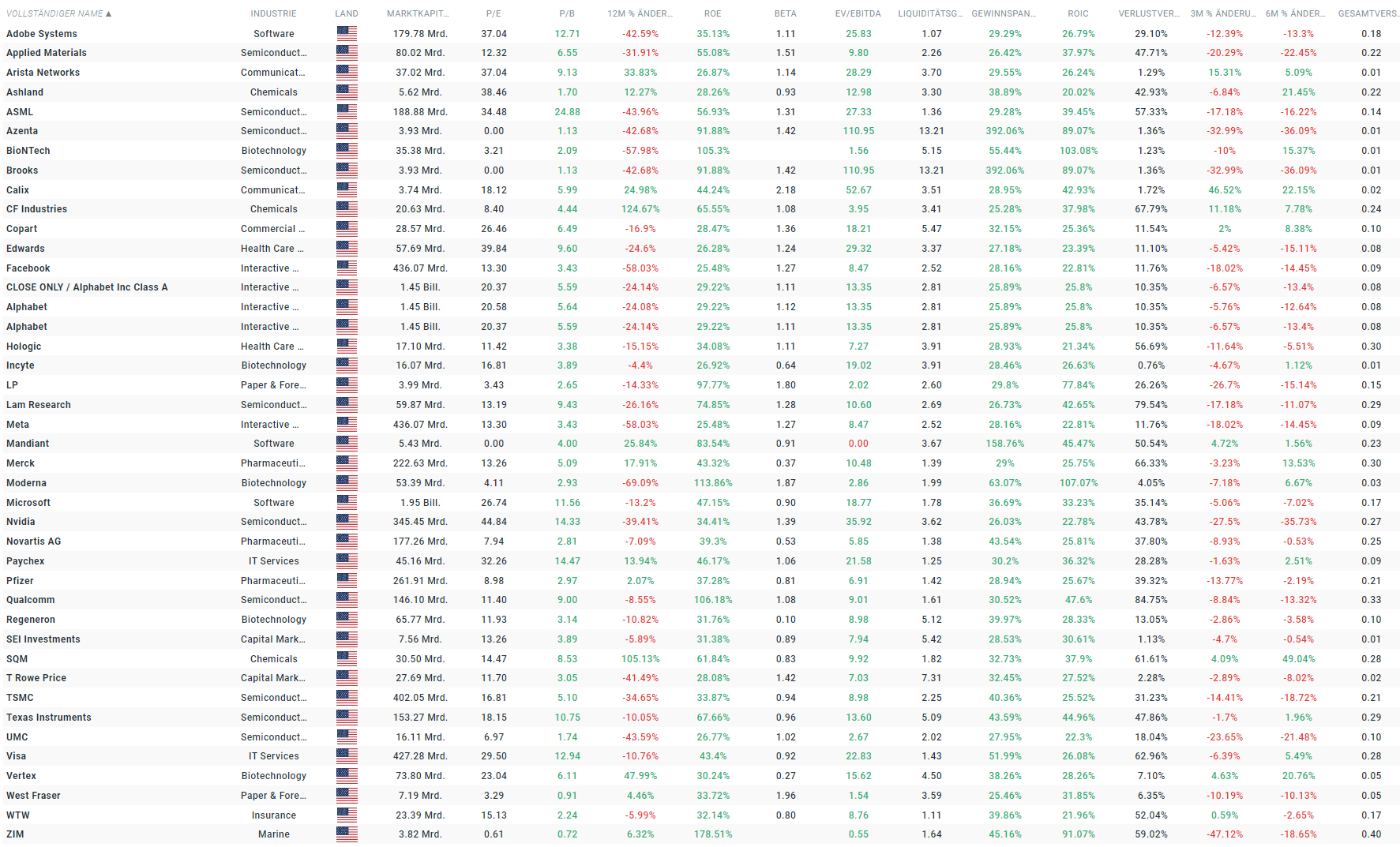

Marktentwicklung US-Gesamt

Gerade in (kurzen) Erholungsphasen ist es interessant, welche Titel in den jeweiligen Branchen hervorstechen und sehr schnell "zurückgekauft" werden. Dies ist natürlich kein Garant für zukünftige Gewinne, dennoch ein Indiz welche Titel von den Marktteilnehmern bevorzugt werden:

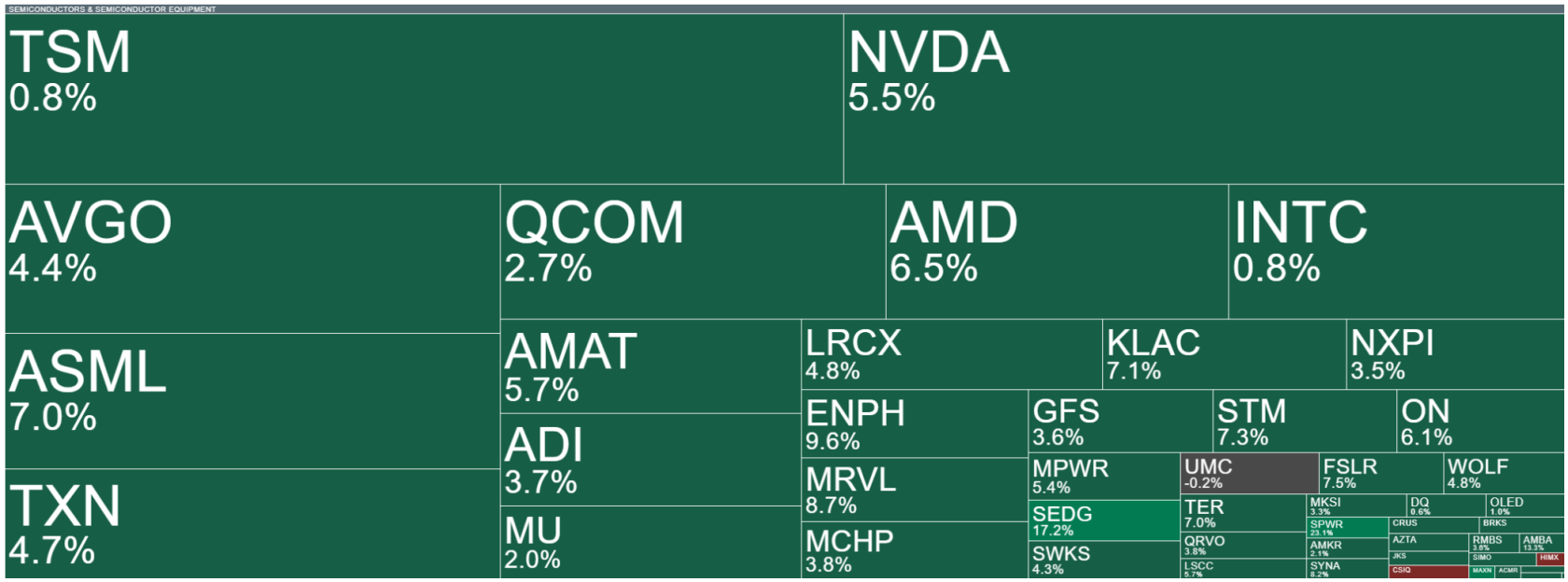

Detail-Daten

Hier nochmals mit den Kernerkenntnissen für mich für ausgewählte Segmente:

|

Semiconductors |

Hier sind es vor allem: ASML, NDVA, AMD von den großen marktkapitalisierten Werten. Lässt man auch die 2. Reihe zu, dann sind es vor allem wieder die Re-Energy-Werte wie SPRR, SEDG, ENPH die hohe Wertzuwächse gezeigt haben. |

|

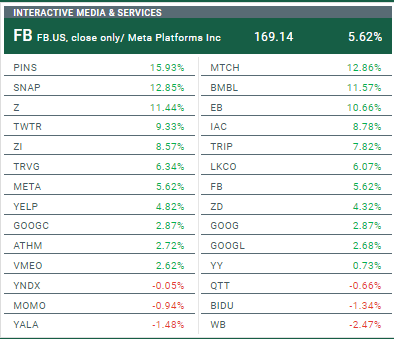

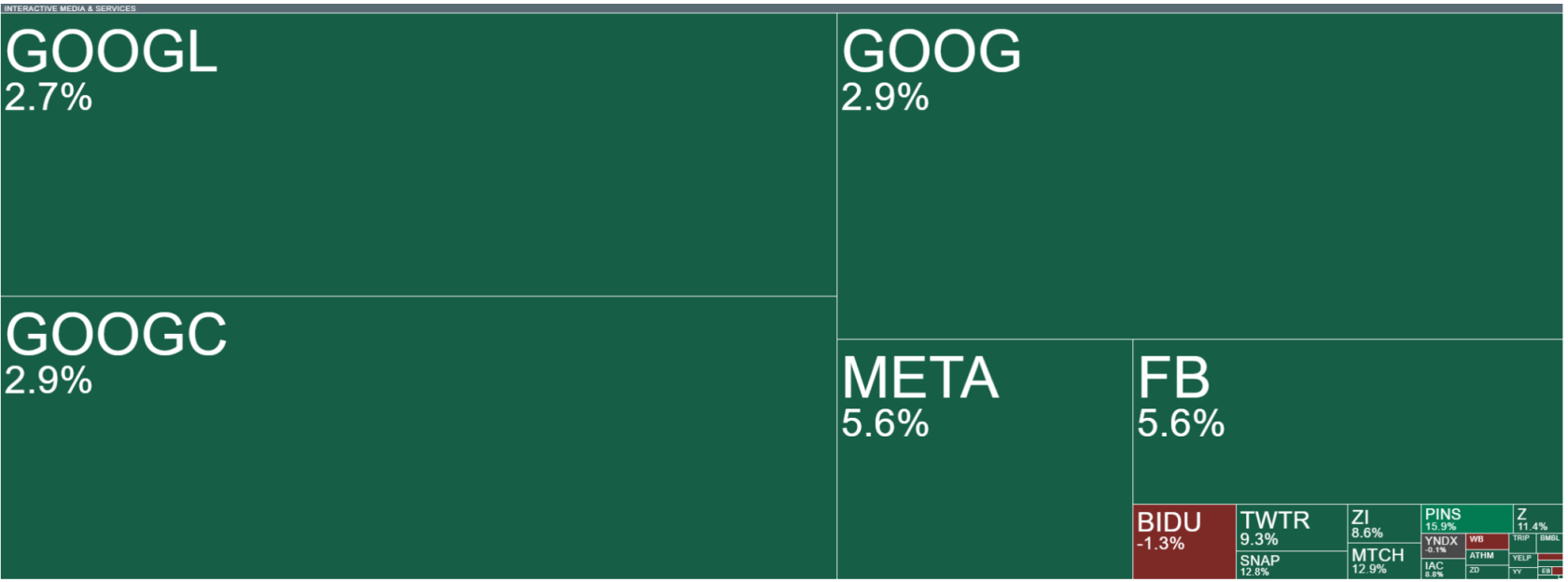

Interactive Media & Services |

Hier sind PINS, META und TWTR besonders auffällig. Analog Apple in Sektor-Betrachtung "Hardware", muss es scheinbar nicht immer der bekannte Liebling sein, um hohe Renditen zu haben. |

|

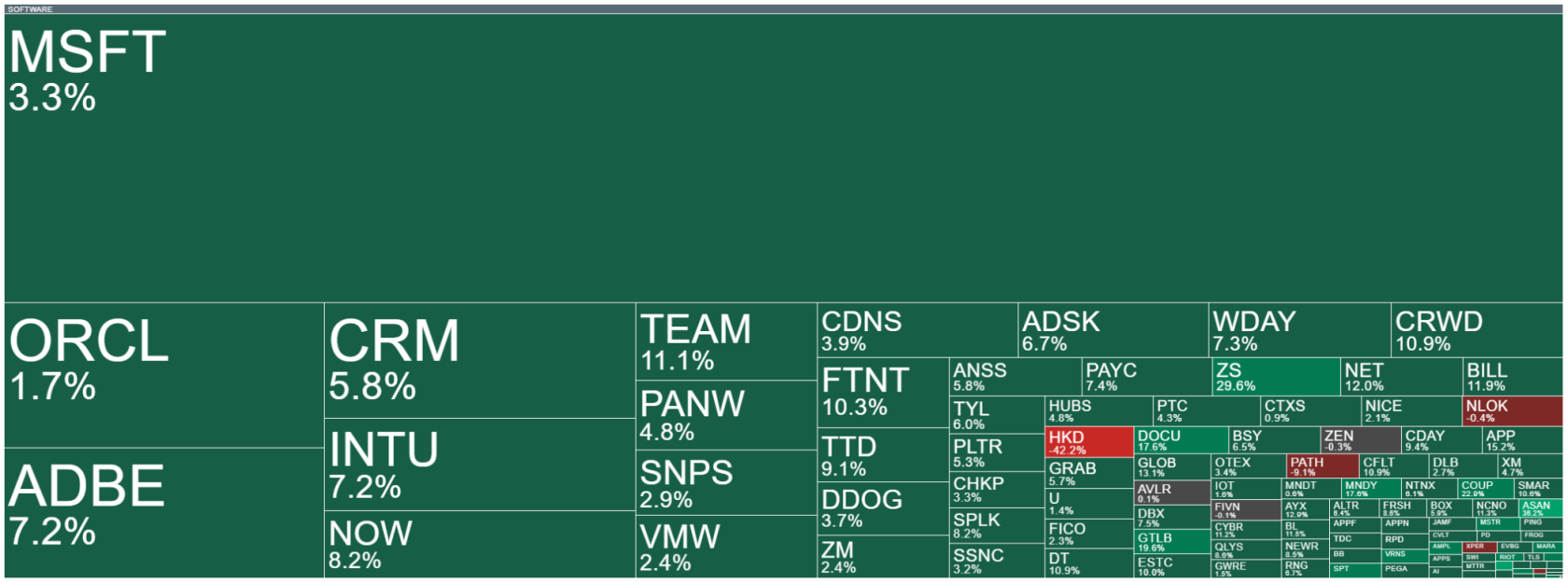

Software |

Hier sind es TEAM (Atlassian), CRM, INTU und NOW, ADBE die auch weit vor MSFT und ORCL performen. Software-Titel wurden in Summe gegenüber anderen Sektoren stark gekauft. Ich persönlich halte die Mehrzahl der Titel für zu teuer für ein echtes Investment. Ich habe Sie deshalb auch weiterhin nicht auf der Watchliste. Im reinen Trading ist dies natürlich irrelevant. Die 2. Reihe war hier mit mehr als zweistelligen Prozentwerten sehr erfolgreich. |

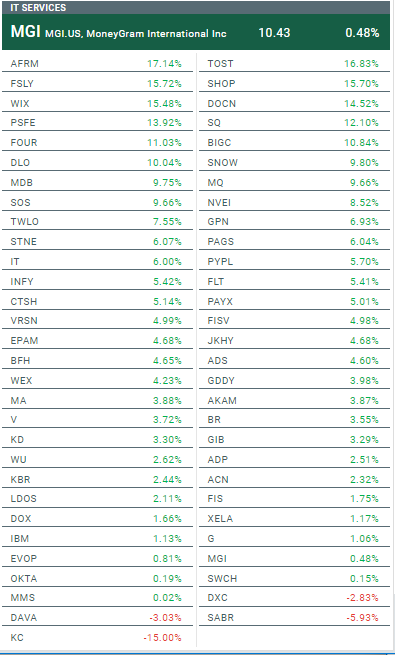

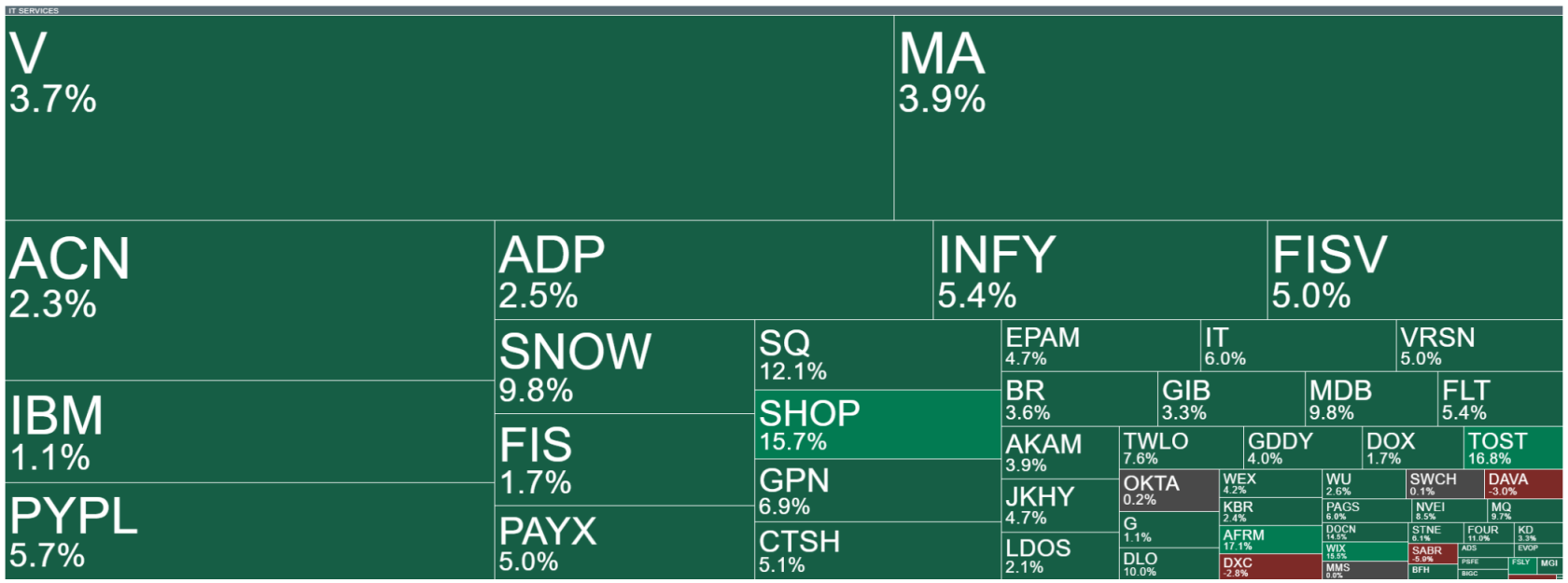

| IT-Services |

Sowohl Mastercard als auch VISA sind Cash-Cows mit sehr hohen Margen. Sie haben eine gute Performance, noch besser schneidet aber PYPL, PAYX, INFY ab. Wirkliche Outperformer in dieser Woche waren aber DOCN, FSLY, SHOP, SNOW, TOST, WIX und AFRM etc. Es sind damit eher die alten High-Fligher. Der Wunsch schnell wieder reich zu werden bleibt bestehen ;) Woher die Gewinne in einer abflauenden Wirtschaft für diese Firmen kommen sollen, wissen wahrscheinlich aber nur die Käufer der Titel. |

|

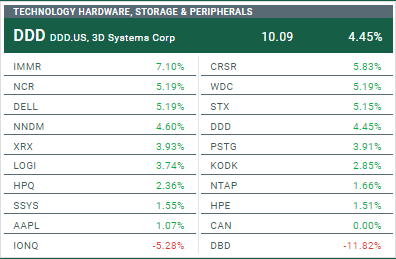

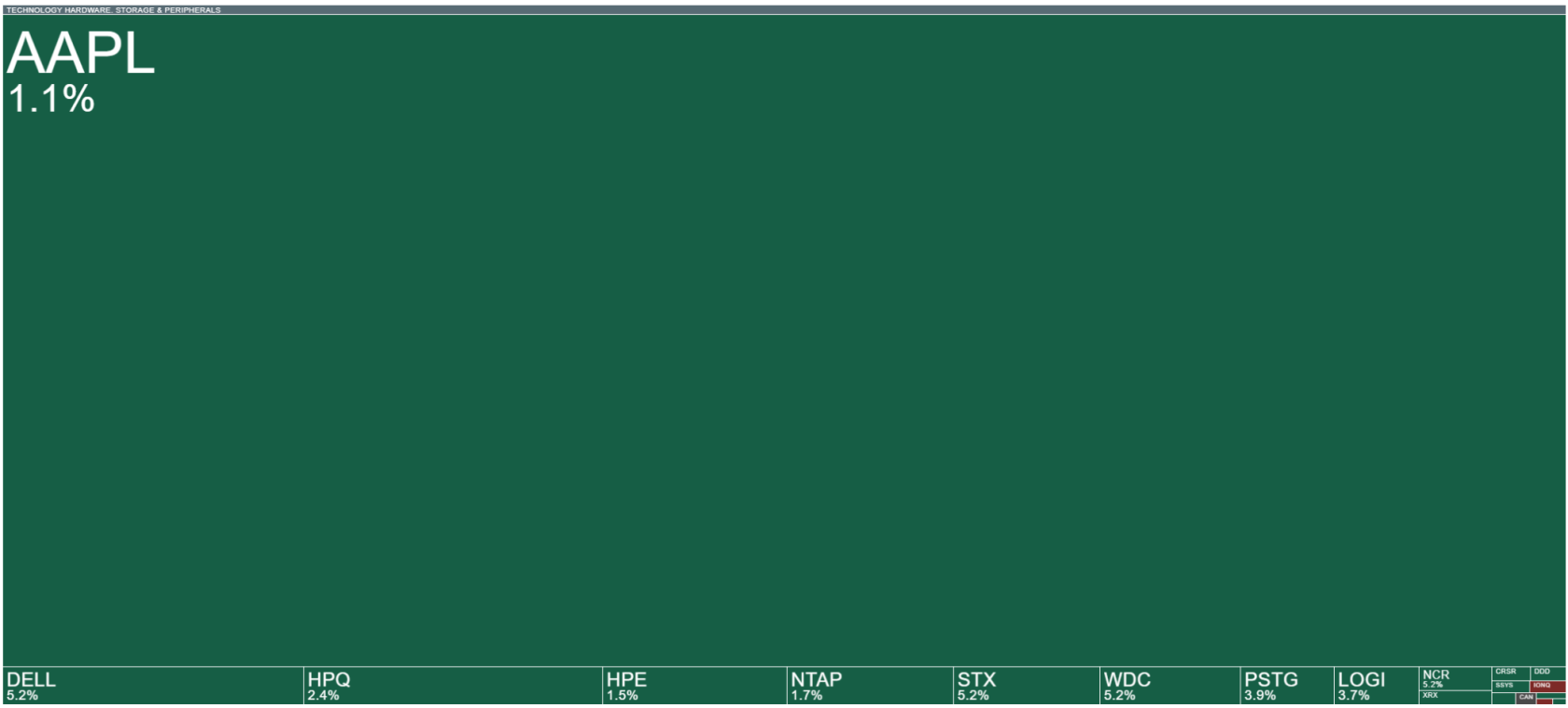

Technology-Hardware |

Von der reinen Marktkapitalisierung ist Apple hier marktbestimmend und daher die Grafik etwas einschüchternd. In Summe wurde keines der Werte zweistellig nach oben gekauft. Apple war hier sogar in der Gruppe ein Underperformer diese Woche. |

|

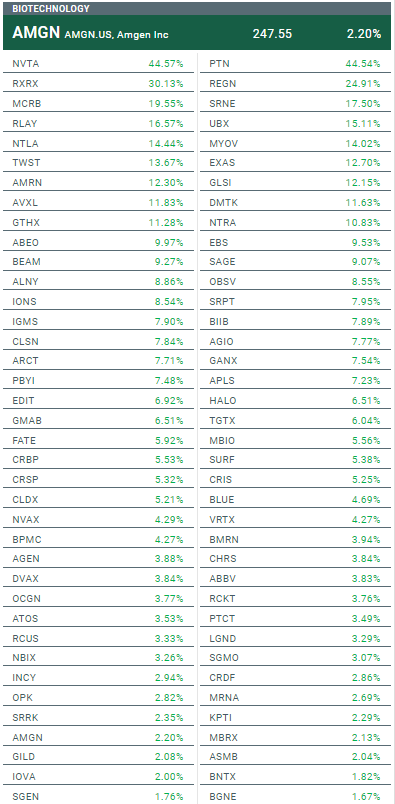

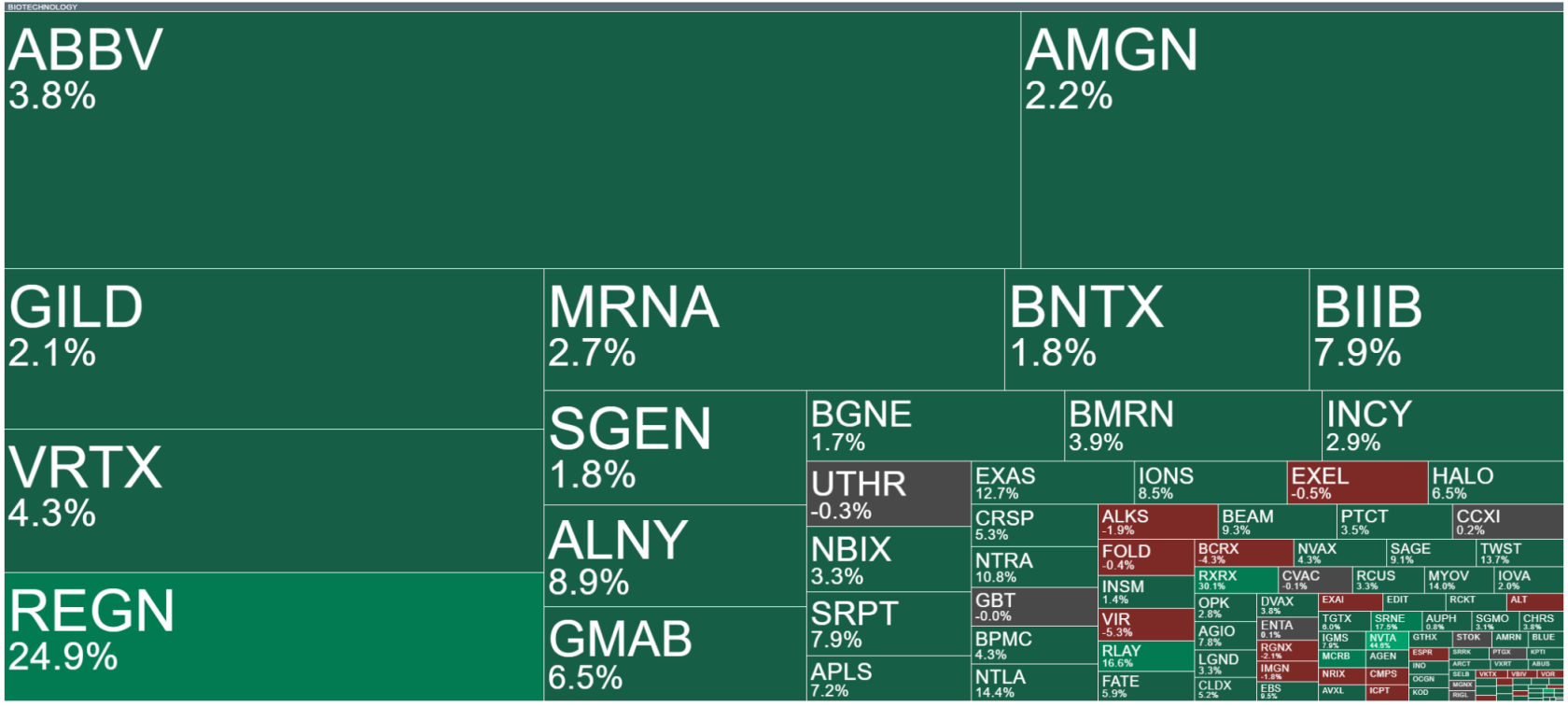

Biotechnology |

REGN war mit 25% von den hoch kapitalisierten Werten eines der herausstechenden Werte. In der 2. Reihe waren hier aber Werte mit >40% dabei. Mir war bis eben gar nicht aufgefallen, dass so viele Biotechnology-Werte im US-Markt geführt waren. Es scheint weiter ein "gespielter" Markt zu sein. |

|

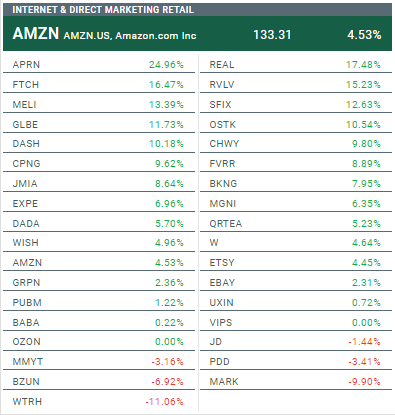

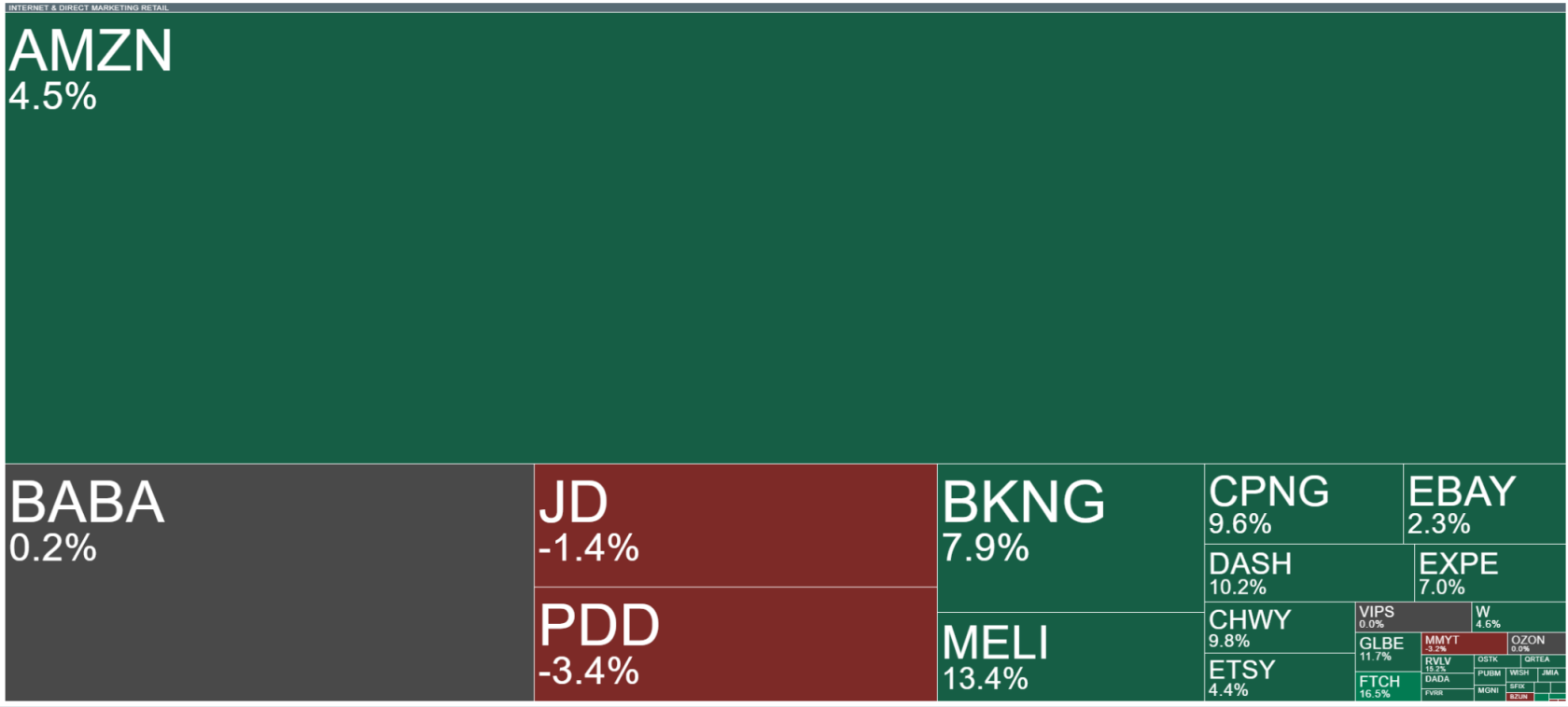

Internet & Direct Marketing Retail |

|

Learnings aus der Trading-Woche

Die Woche verlief weitgehend sehr gut, da ich ab Mittwoch von den Anstiegen profitieren und die Woche mit mehr als 1.3T€ im Plus abschließen konnte.

Dennoch habe ich für mich folgende Learnings mitnehmen können:

Die künstliche Konten-Struktur-Trennung zwischen Aktien und Indizes/Rohstoff-Trading ist kontraproduktiv. Es sollten keine unterschiedlichen Erwartungen an das Risiko und Ertrag gehandelt werden. Genau dies war aber der Grund für die Trennung, so dass die Aktien-Trades stetig und langsam vor sich hinlaufen sollten. Dies macht aber mit dem gehebelten CFD-Ansatz keinen Sinn und sollte auch aus Gesamt-Risiko-Sicht keinen Mehrwert haben.

Jede Position muss ein CRV >2 besitzen und sollte im Risiko nicht mehr als 0,01% im Risiko des Gesamtkapitals stehen. Vorzugsweise möchte ich auch dieses Risiko eher noch reduzieren bzw. noch höhere CRV-Chancen suchen.

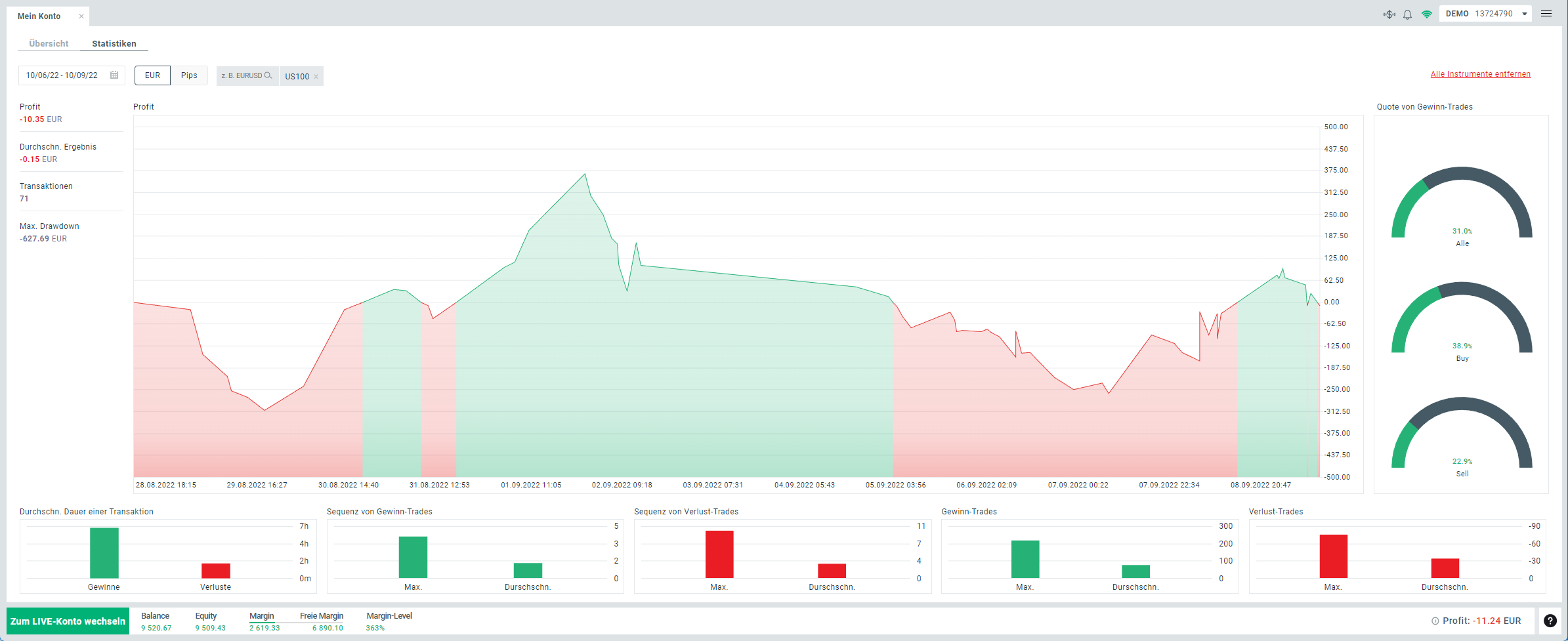

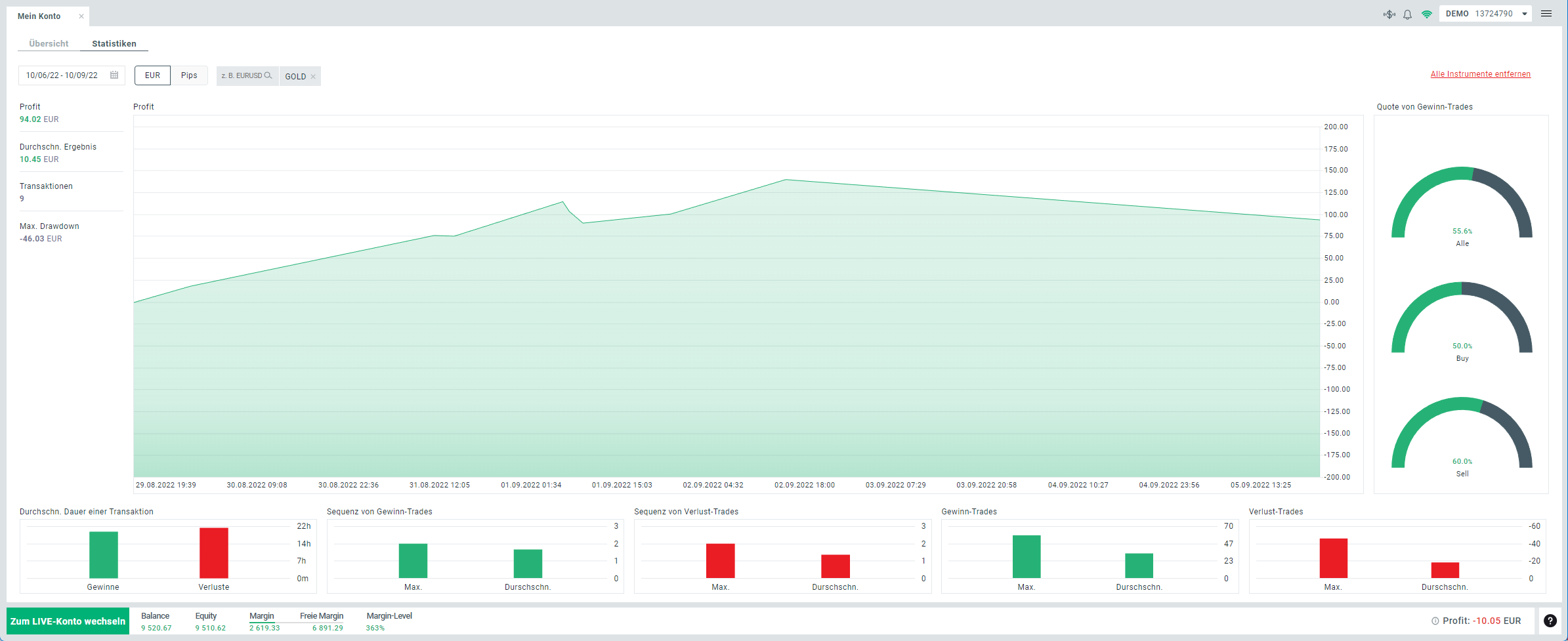

Leider hat sich auf der anderen Seite eine Hoffnung zerschlagen, wie man an folgender Darstellung gut erkennen kann. Dies ist das Ergebnis des Auto-Tradings für den US100 auf dem Demo-Konto mit einem Startkapital von 10.000€. Das Auto-Trading-Setup hat sich gegenüber meinem manuellen Setup nicht besser geschlagen, war aber auch in der Lage, Chancen zu nutzen und Risiken zu begrenzen.

In dieser Form ist es aber für mich noch ungeeignet LIVE zu gehen. Ein +-0 reicht hier nicht aus.

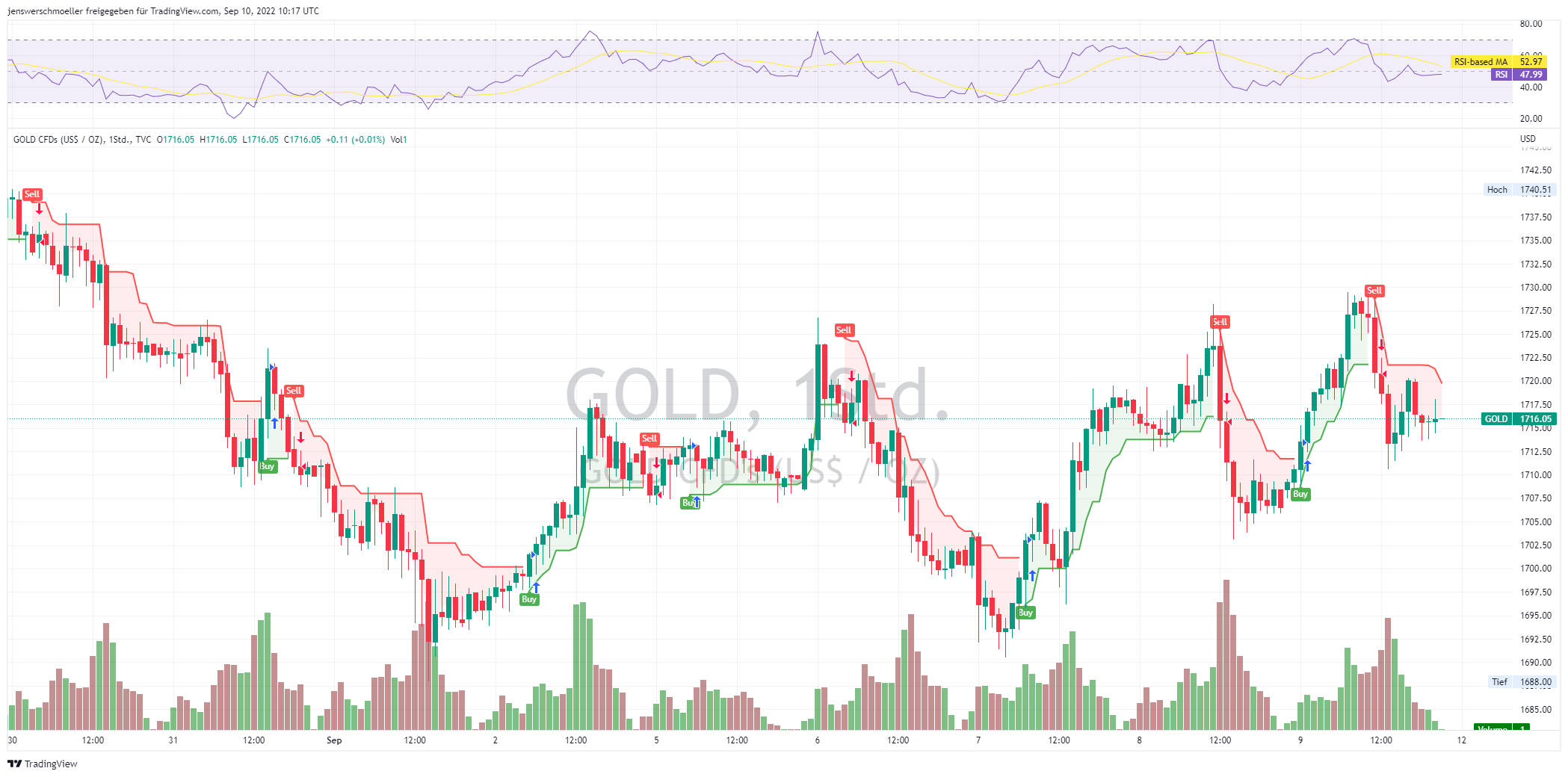

Anders Gold: Das Setup ist auch bereits seit letzter Woche für mich LIVE gestellt und konnte auch in dieser Woche mit aktuell noch sehr kleinen Positionsgrößen agieren.

Andere aufgestellte Setups wie US30, US500, Silber, Bitcoin zeigten ein ähnliches Bild. Ich muss prüfen, ob weitere Fein-Optimierungen hier ausreichen. Das Setup läuft auf dem Demo-Konto zunächst weiter, um die Entwicklung weiter zu beobachten.

Eine Trading-Auswertung nach 2 Wochen wäre nicht seriös und ist praktisch auch noch nicht aussagekräftig. Alle Setups erzeugen mind. ein +-0, was zunächst ein gutes Zwischenergebnis ist.

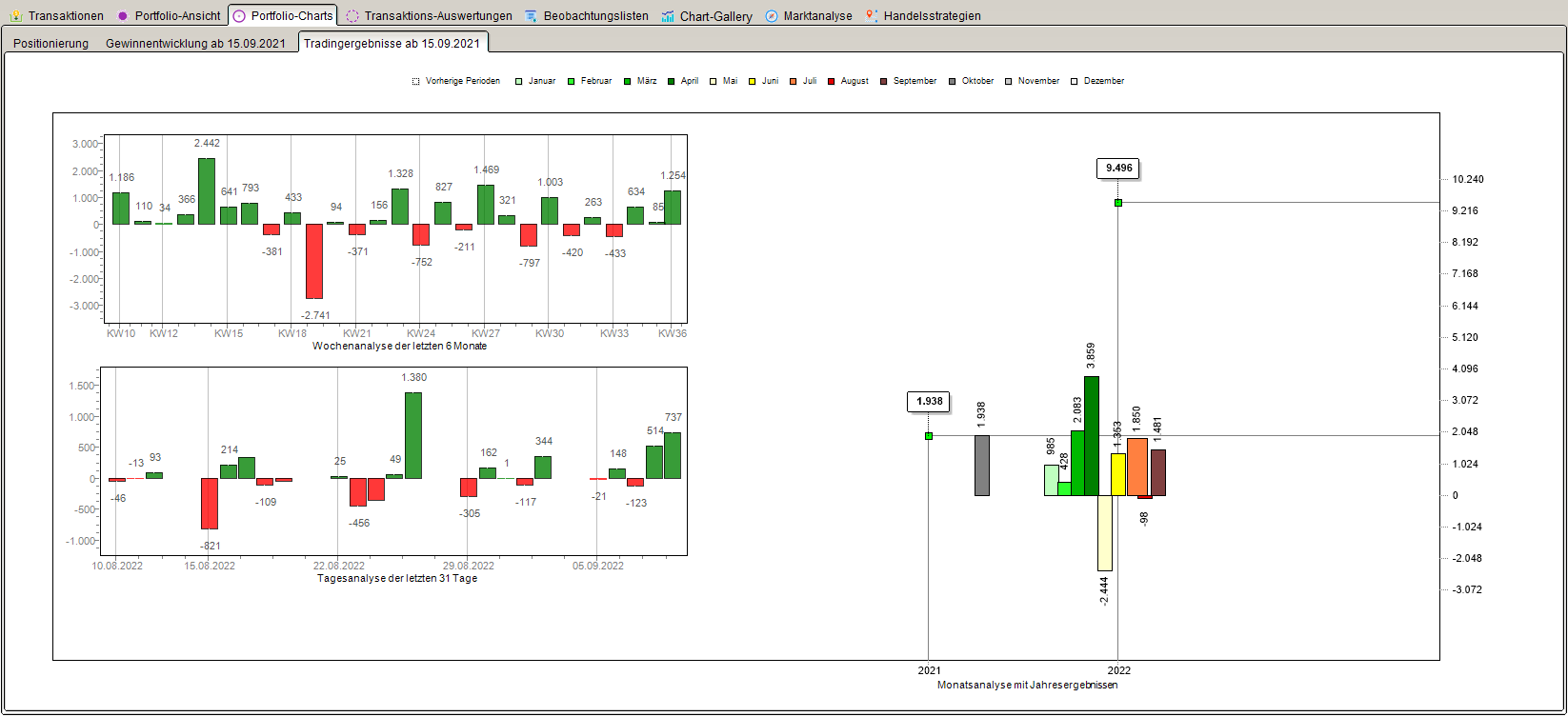

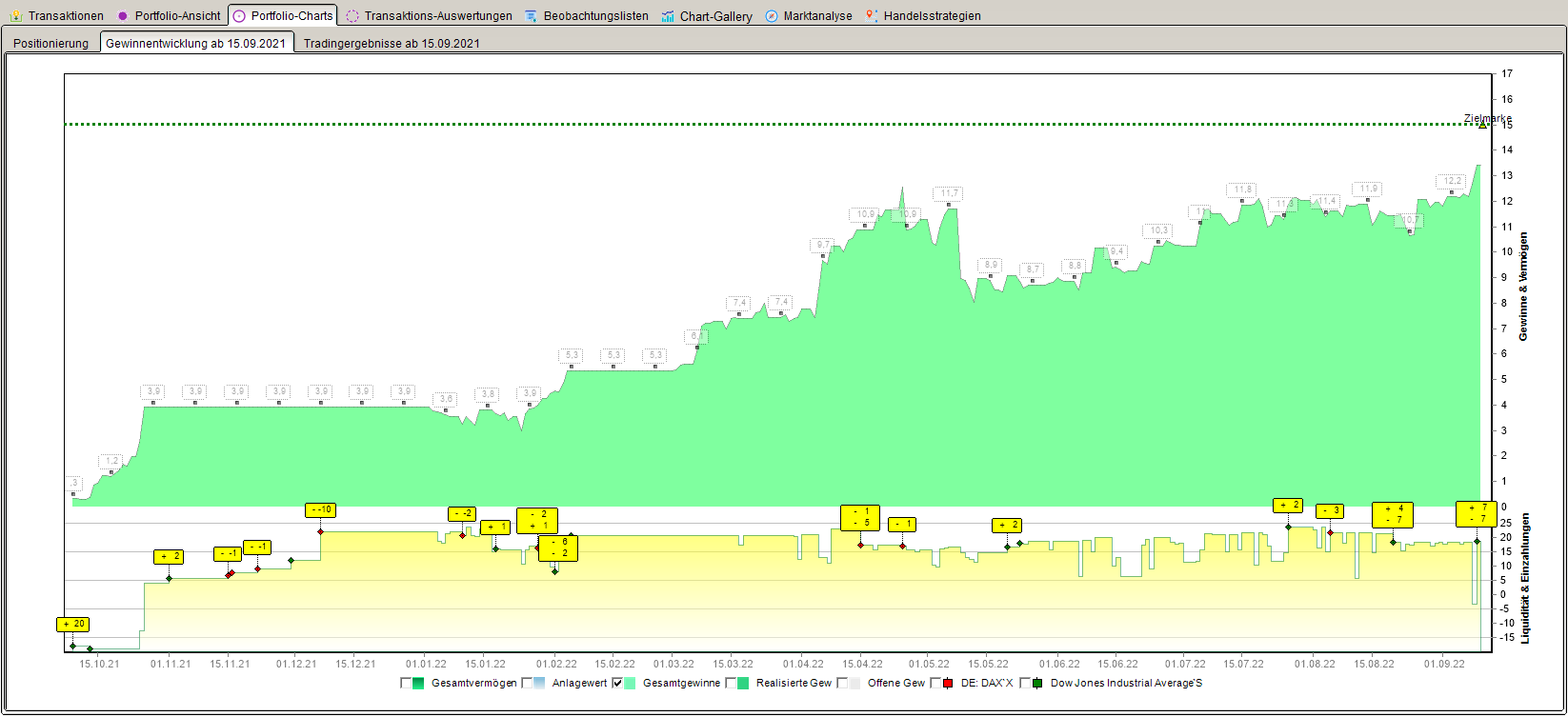

Trading-Ergebnisse

Die Woche war in Summe sehr erfolgreich, da ich rechtzeitig und umfassend von der Erholung der Märkte profitieren konnte. Das Setup basiert aber weitgehend auf manuellen Entry-Exit-Setups, die vor Handelsbeginn bzw. Arbeitsbeginn bzw. danach gesetzt werden. Während des Tages will und kann ich die Märkte nicht aktiv verfolgen (aus diesem Grund auch das weitere Bestreben es zu automatisieren).

Die Gesamt-Entwicklung im Depot entspricht durch die kontinuierliche Optimierung meinen eigenen gesteckten Zielen. Der starke Einbruch in KW19 sollte sich so auch nicht wiederholen können (komplett overtradet).

Da ich das Setup erst seit Anfang dieses Jahres wieder aktiv gestartet habe, hier auch eine entsprechende Entwicklung bzw. im Graph bis 01/22 eine 0-Linie.

Ausblick

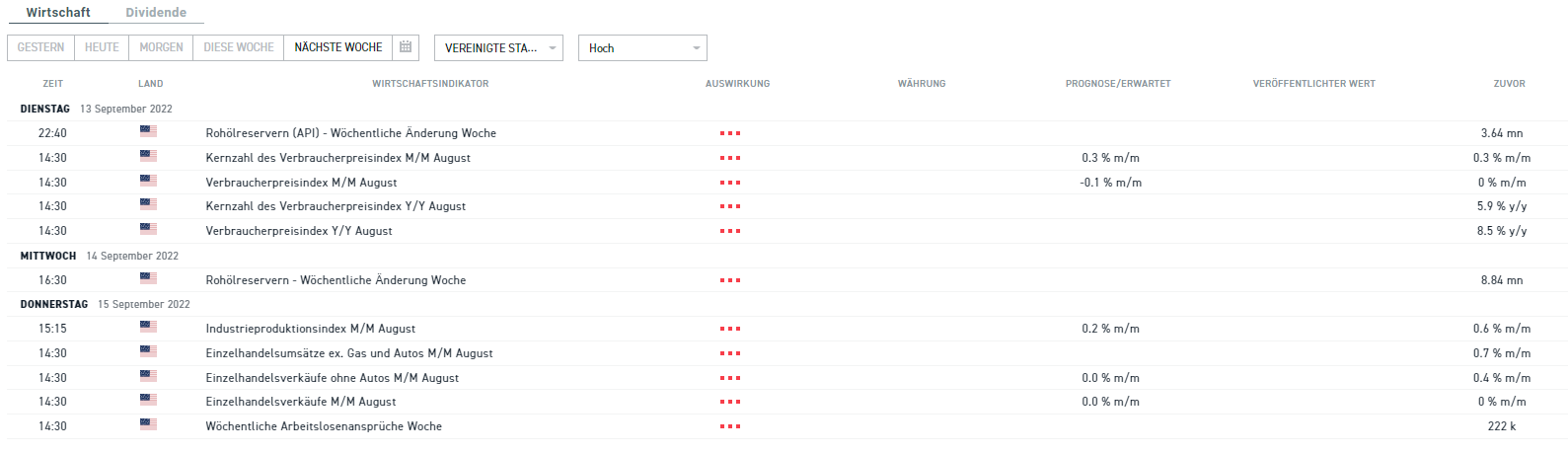

Anstehende wichtige Termine in der kommenden Woche

Ab Dienstag werden wieder hoch relevante Zahlen geliefert. Hier vor allem die Verbraucher-Preis-Index-Werte, die Indizien liefern werden, wie die Inflation sich weiter entwickeln wird.

Weitere Entwicklung und Prognose

NASDAQ-100

Der Nasdaq hat bereits den 38er Fibonacci-Level ausgehend vom letzten Bewegungstief und -Hoch erreicht. Rein technisch könnte er zunächst konsolidieren. Ich würde aber aufgrund des sehr hohen Put-Call-Ratios und der Situation dass vielen Risiken bekannt und hinreichend besprochen worden sind, davon ausgehen, dass die Märkte auf "Ignorieren" umstellen.

Konkret habe ich dabei folgende Punkte im Kopf:

- Russland liefert bereits kein Gas mehr nach Europa. Das Bedrohungspotential ist damit eingepreist.

- Die EZB und FED haben eine stark hawkishe Position und die am Markt eingepreisten Zinssätze sind wahrscheinlich bereits höher, als die Notenbanken es in der Realität durchsetzen können. Die Wirtschaft wird aus meiner Sicht mindestens in der EU diese geballten Probleme nicht abfedern können. Der Druck auf die Margen wird zunehmen und die zukünftigen Quartalszahlen werden dies auch spiegeln.

Auch wenn ich gerne positiv denken möchte, gibt es aber weiterhin einige Risiko-Felder, die man nicht ignorieren kann und auch noch nicht eingepreist sind aus meiner Sicht. Die Risiken sind seit einiger Zeit bekannt, werden aber zunächst vom Markt (wie so oft) solange ignoriert, bis diese nicht mehr zu ignorieren sind.

- Sollte die Wahl in Italien einen Rechtsruck auslösen, dann können die Refinanzierungssätze für Italien sehr schnell nach oben laufen und die gesamte EU in Schwierigkeiten bringen. Die EZB wird dies nicht auffangen können.

- Chinas Wirtschaftswachstum der letzten Jahre basierte auf Nachhol-Effekte und auf einen beispiellosen Wachstum durch Infrastruktur/Bau-Investitionen auf Pump. Genau dieser Bereich beginnt aber scheinbar zu wackeln. Auch die weiterhin in dutzenden Städten vorgenommenen Covid-Einschränkungen führen weiterhin zu Einschränkungen in der Wirtschaft und auch im Handel.

- Die Gasspeicher in Europa sind gut gefüllt, werden aber nicht den Bedarf der Industrie und privaten Haushalten alleine Abdecken, ohne Einschränkungen insb. in der Industrie zu provozieren. Dann kann man natürlich sich Habecks Leitspruch aus einer Talksendung der letzten Woche zum Trost nehmen: "Nur weil man weniger produziert ist man ja nicht insolvent." Nein dies ist nur eine verzögerte Insolvenz :(

- Als Sondereffekt zum vorherigen Punkt werden wir dieses Jahr eine wetterfühlige Börse erleben in meiner Erwartung. Sollte sich ein strenger Winter ankündigen bzw. wir diesen erleben, dann werden wir zunächst auch stärkere Bewegungen/Korrelationen an den Märkten sehen können, bis ein gewisser Erfahrungswert zu den konkreten Auswirkungen bekannt ist. Es ist eher das Ungewisse was die Börse fürchten wird.

- Das in Summe aber noch völlig unbekannte Wesen werden die tatsächlich vorhandenen Auswirkungen auf die Wirtschaft sein. Die Revision der Gewinnschätzungen der Unternehmen ist der Bereich, der weiterhin noch zu starken Überraschungen führen kann. Eine rasche Erholung der Börsen nach oben sehe ich daher nicht.

Das "Gummi" ist aktuell dennoch zu stark in Richtung Pessimismus und Katastrophe gestellt. Ich würde damit erwarten dass hier kurzfristig noch einige Short-Positionen zwangsweise eingedeckt werden müssten und der Markt nach einer kurzen Konsolidierung noch versucht das vorherige Verlaufshoch anzulaufen. Bisher sind die Wirtschaftsdaten in den USA aber auch weiterhin sehr robust. Damit bleibt aber das Überraschungspotential nach unten auch weiterhin vorhanden durch negative Meldungen von der Unternehmensseite.

GOLD

Gold bleibt wie gehabt in einer Seitwärtsbewegung stehen. Ohne ein automatisches Handelssystem (s.o.) wäre Gold für mich nicht weiter handelbar bzw. uninteressant. So lasse ich das Setup laufen ...

Markt-Screening

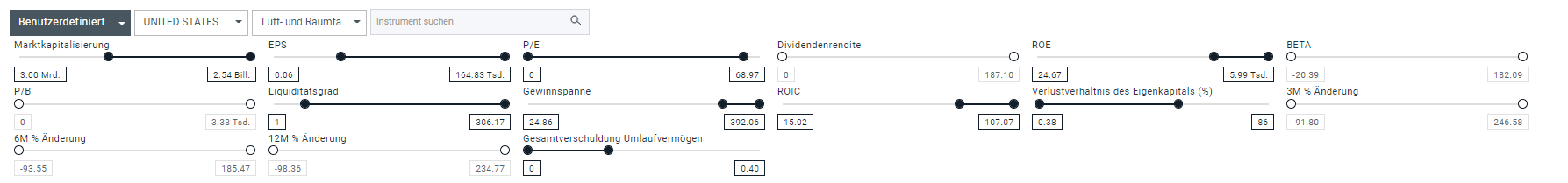

Ich bin immer noch auf der Suche nach einer optimalen Lösung für mich, um ein effektives Markt-Screening durchzuführen mit verlässlichen Zahlen, Nutzung von Markt-Potentialen, Einwertung von Renditestärke, Finanzstärke des Unternehmen und Beta-Faktoren.

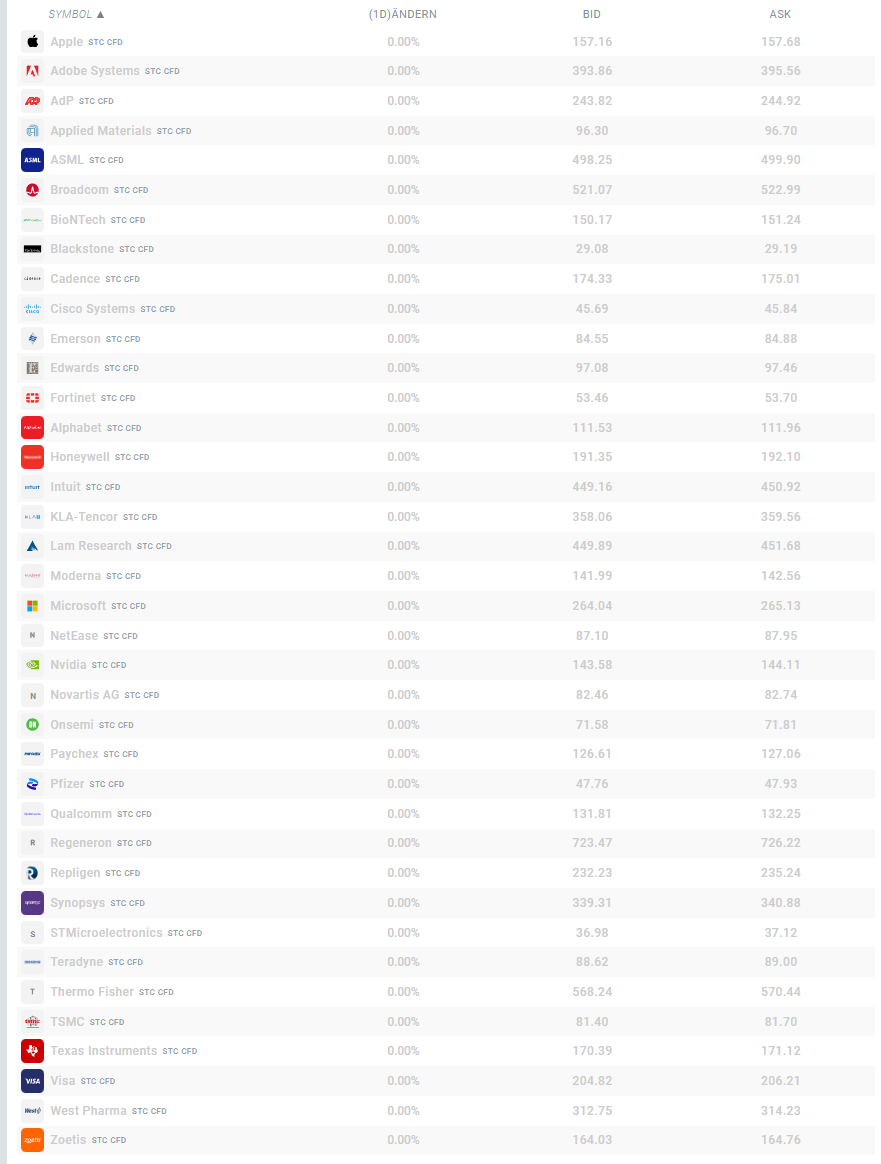

In XTB selbst gibt es auch einen geeigneten Filter-Bereich:

d.h. konkret:

- >3 Mrd Marktkapitalisierung

- Markt: USA

- Branchen: Außer Bergbau und Öl/Gas

- Gesamtverschuldung Umlaufvermögen < 0.4

- ROIC >15

- Verlustverhältnis des Eigenkapitals <86%

- Liquiditätsgrad > 1

- Gewinnspanne >25%

Um weiter einzuschränken, können dann direkt P/E oder P/B-Filter genutzt werden bzw. Beta-Faktoren, um sich etwas von der 1:1 Entwicklung des Marktes zu entkoppeln.

Wenn ich den Filter in dieser Form leicht "anziehe" und die Gewinnspanne bei >25% starten lassen, dann ergibt sich eine Liste die so stark den bisherigen Watchlisten-Filtern über Marktscreener ähnelt. Ich habe mir entsprechende Watchlisten in XTB angelegt.

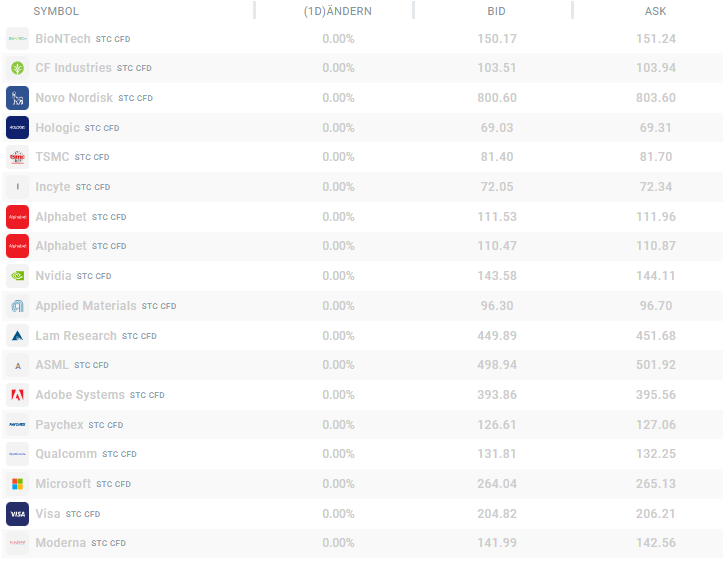

Nehme ich bei gleichem Filter weltweit und exkludiere die USA, erhalte ich folgende Liste. Keines der Titel nehme ich allerdings zusätzlich auf die Watchliste. AML, Novartis etc. sind ja zuvor auch durch Listing in den USA aufgenommen.

Vorläufige Investment-Watchliste

Damit besteht meine vorläufige Investment-Watchliste aus folgenden Titeln:

bzw. die verkürzte Liste auf Basis der gefilterten Bedingungen d.h. insb. den sehr starken Gewinnspannen und Margen-Werten:

Jetzt ist nur noch die Frage, wie ich wirklich mit diesen Investitionswerten umgehe. Mein aktuelles Ziel-Setup ist es die Titel schrittweise in geeigneten Marktphasen einzusammeln und jeweils dennoch eng abzusichern mit Stopp-Kursen. Ideal sind Einstiege, die dann auch mehrere Monate die Position begleiten.

Die gedankliche Trennung zwischen Investitions-Entscheidungen und das ausnutzen kurzfristiger Schwankungen stehen mir hier noch im Wege.

Vielleicht muss ich doch noch die Positionen auf einem separaten Konto bei XTB ziehen :)

Problem der Vergleichbarkeit von Fundamentaldaten

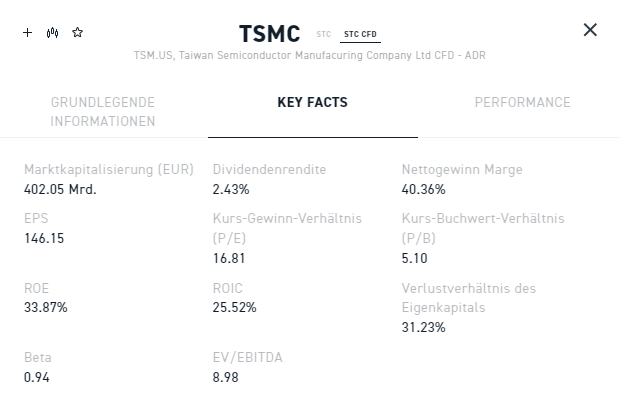

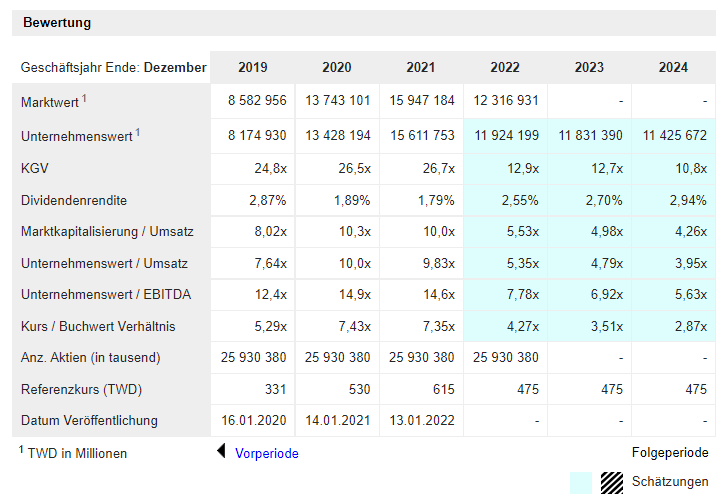

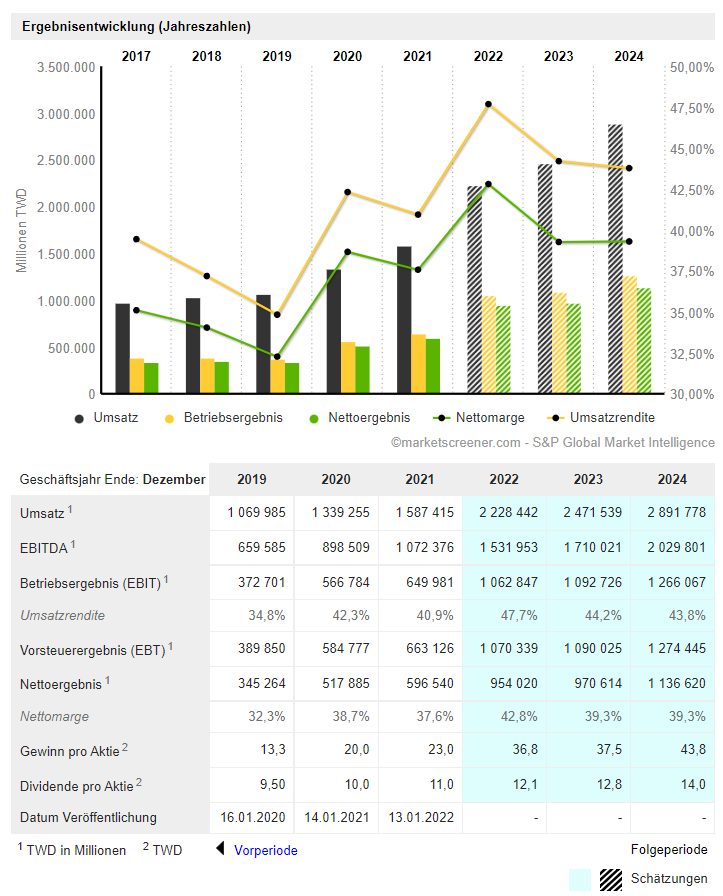

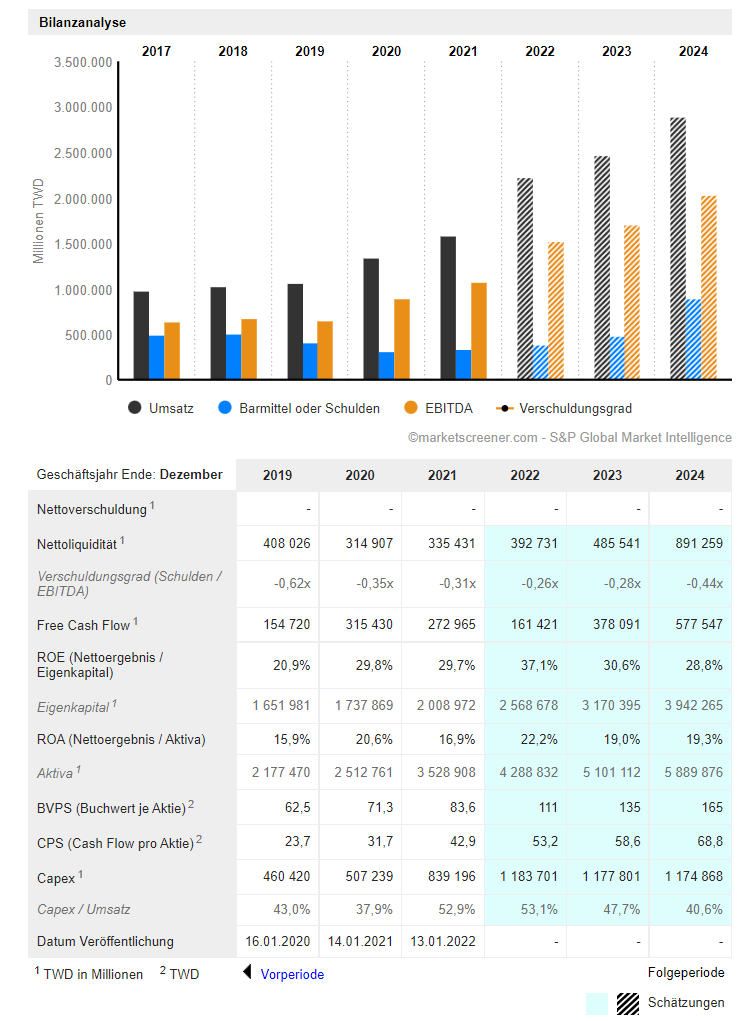

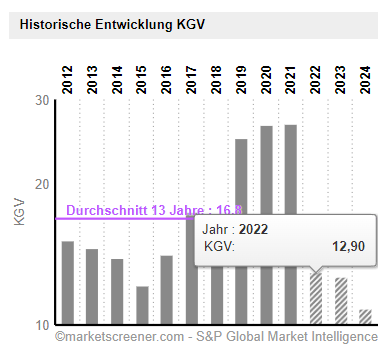

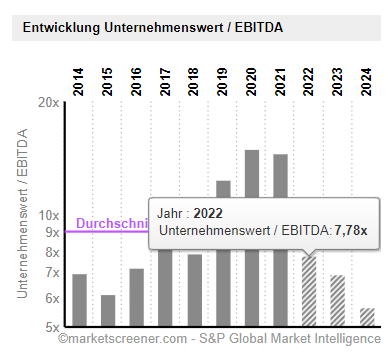

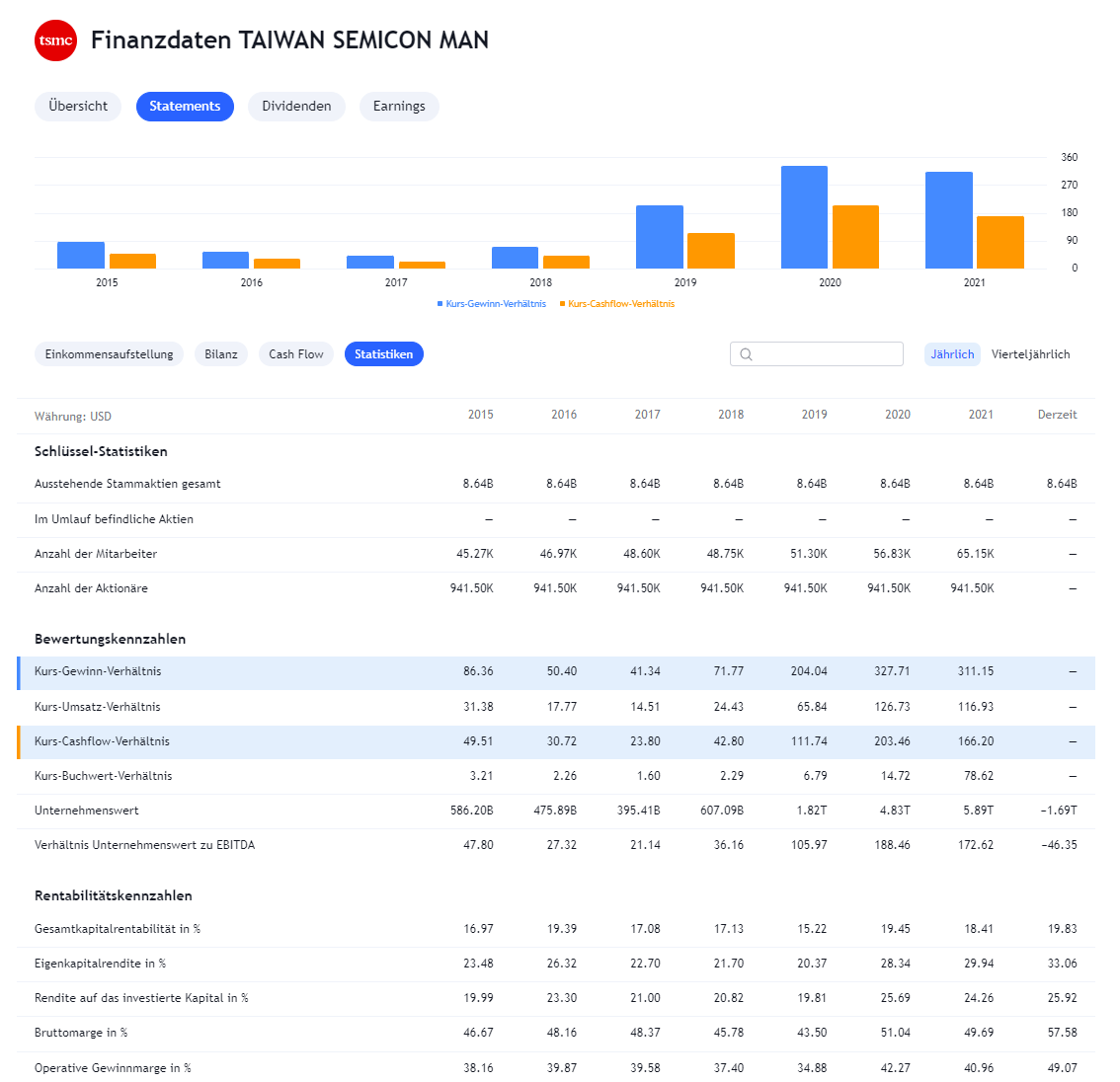

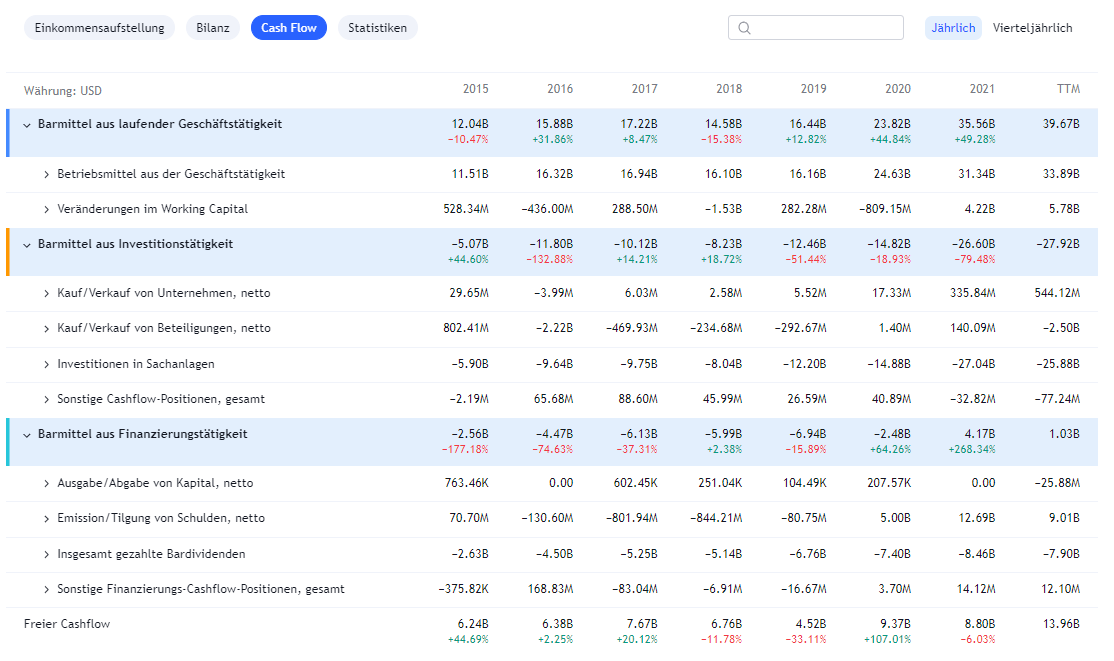

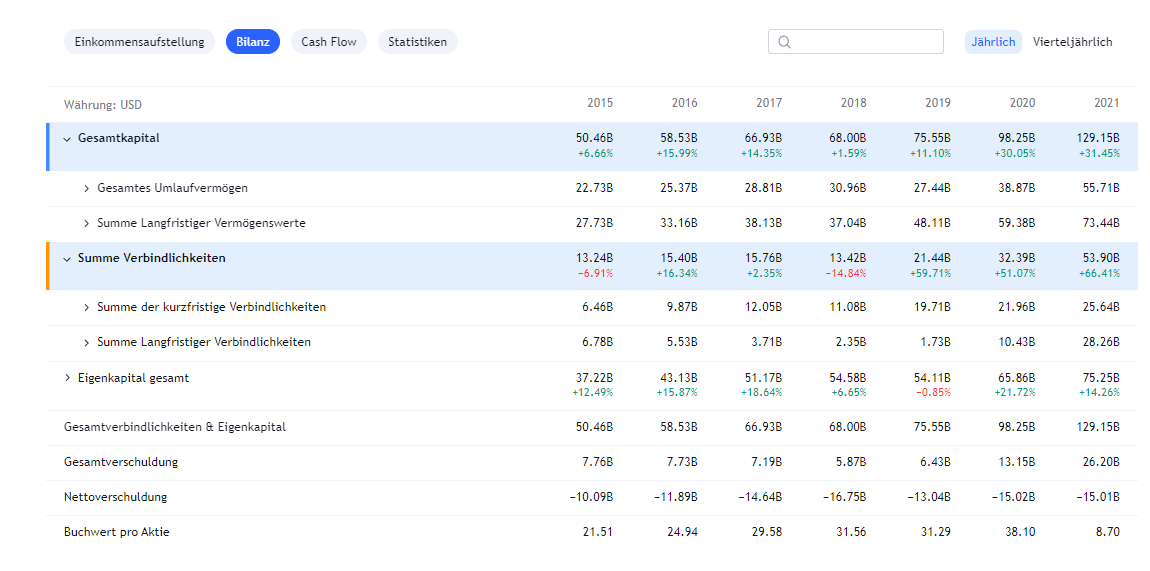

Stichprobe TSMC: XTB-Daten

Die in XTB gezeigten Daten sind:

Mit dem XTB-Chartbild und dem letzten Kurs von 81.4$

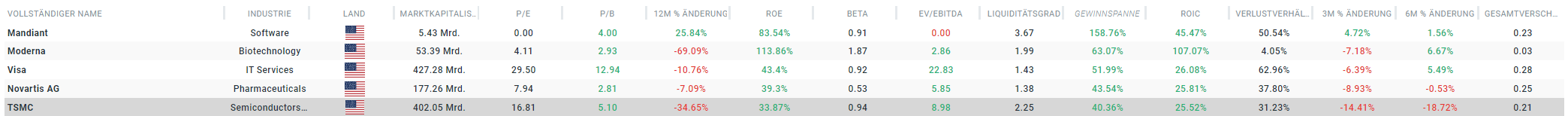

Die Daten aus der Detail-Tabelle:

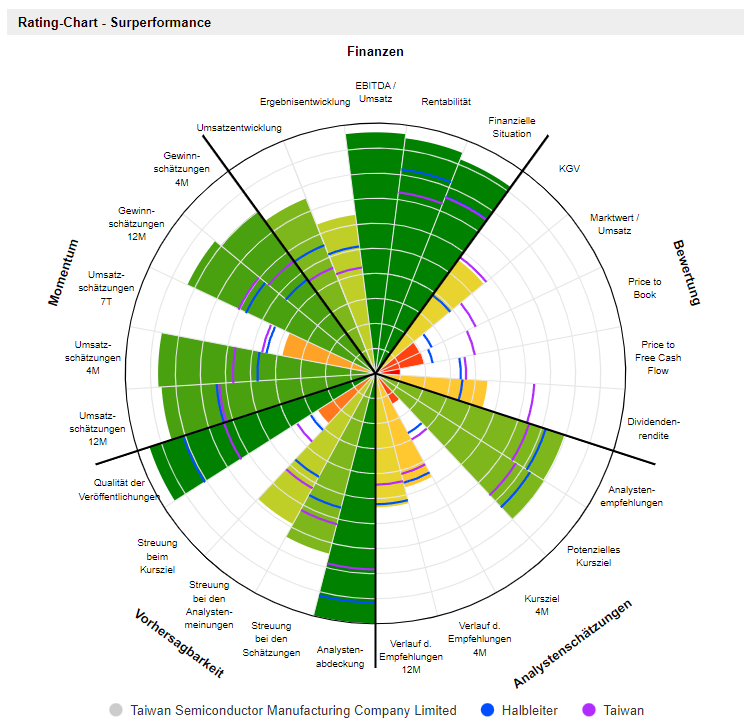

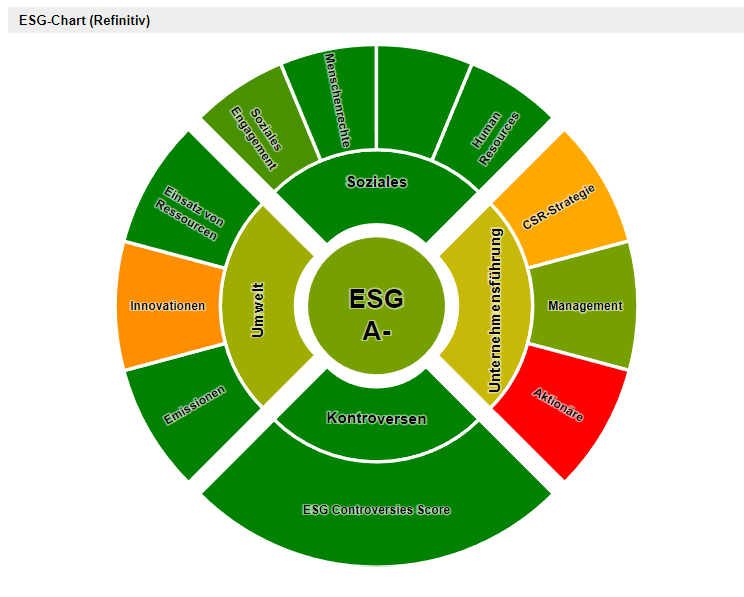

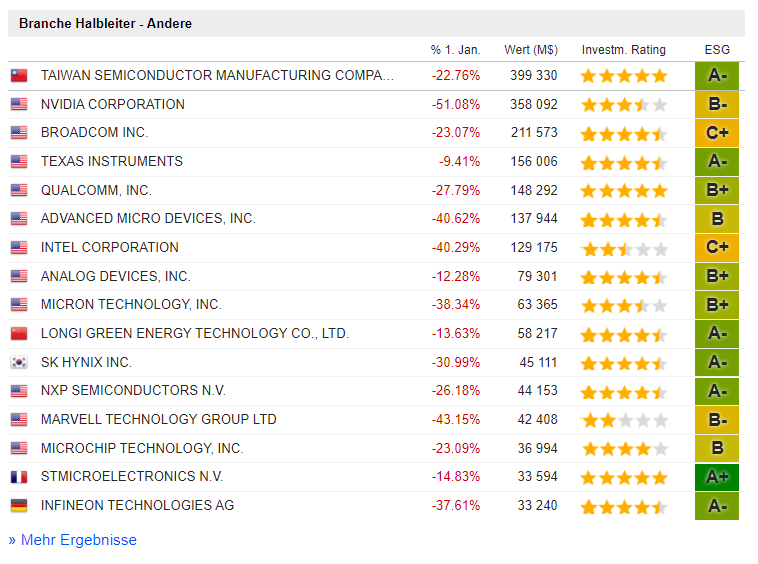

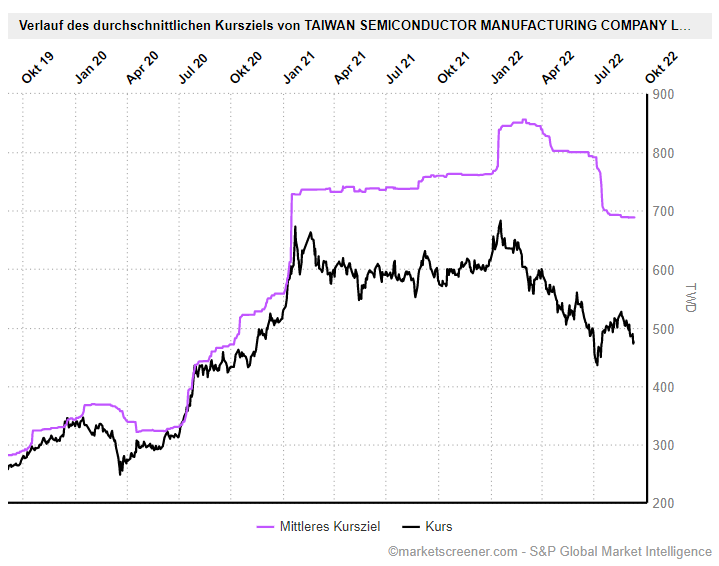

Stichprobe TSMC: Market-Screener-Daten

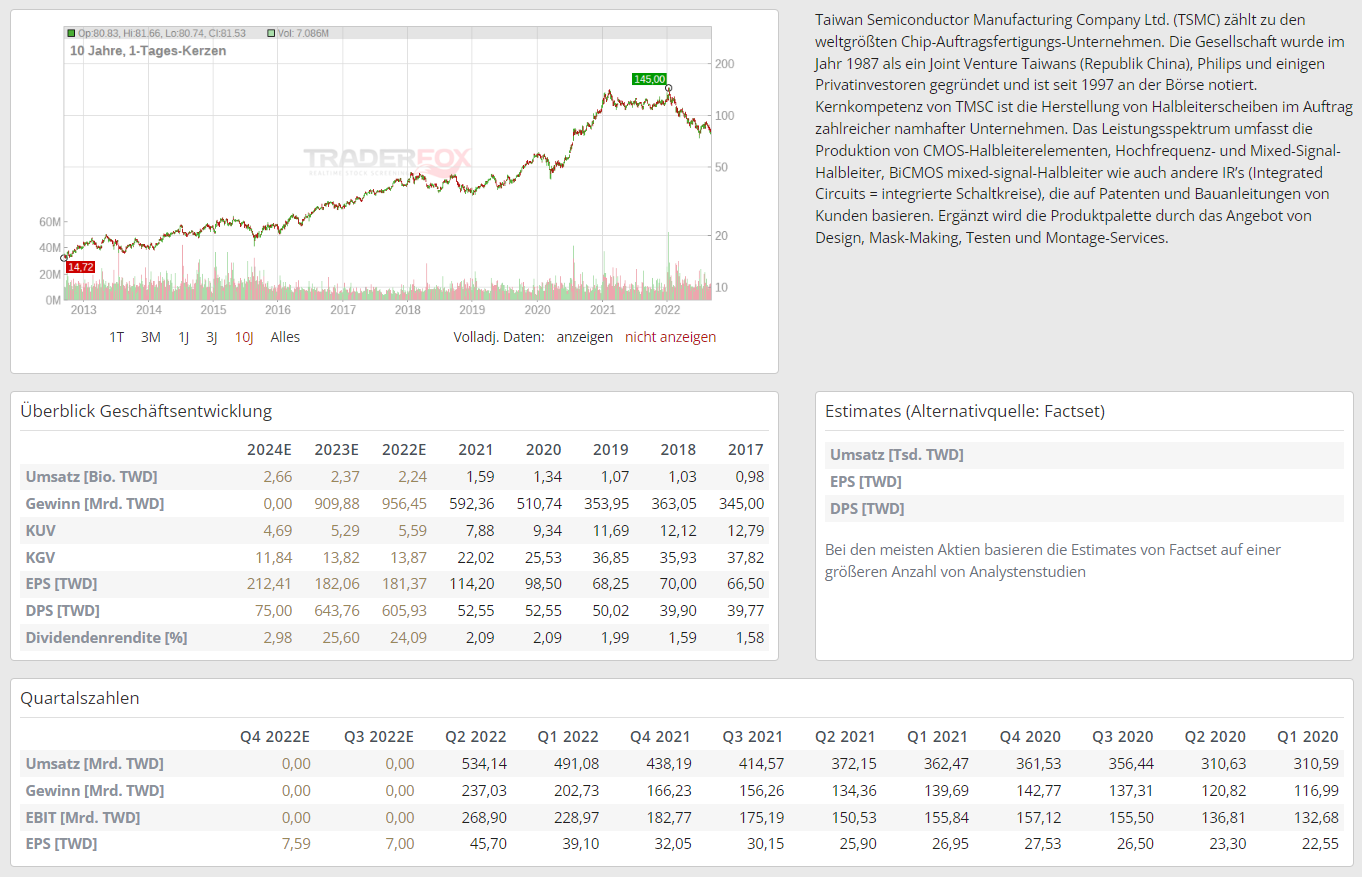

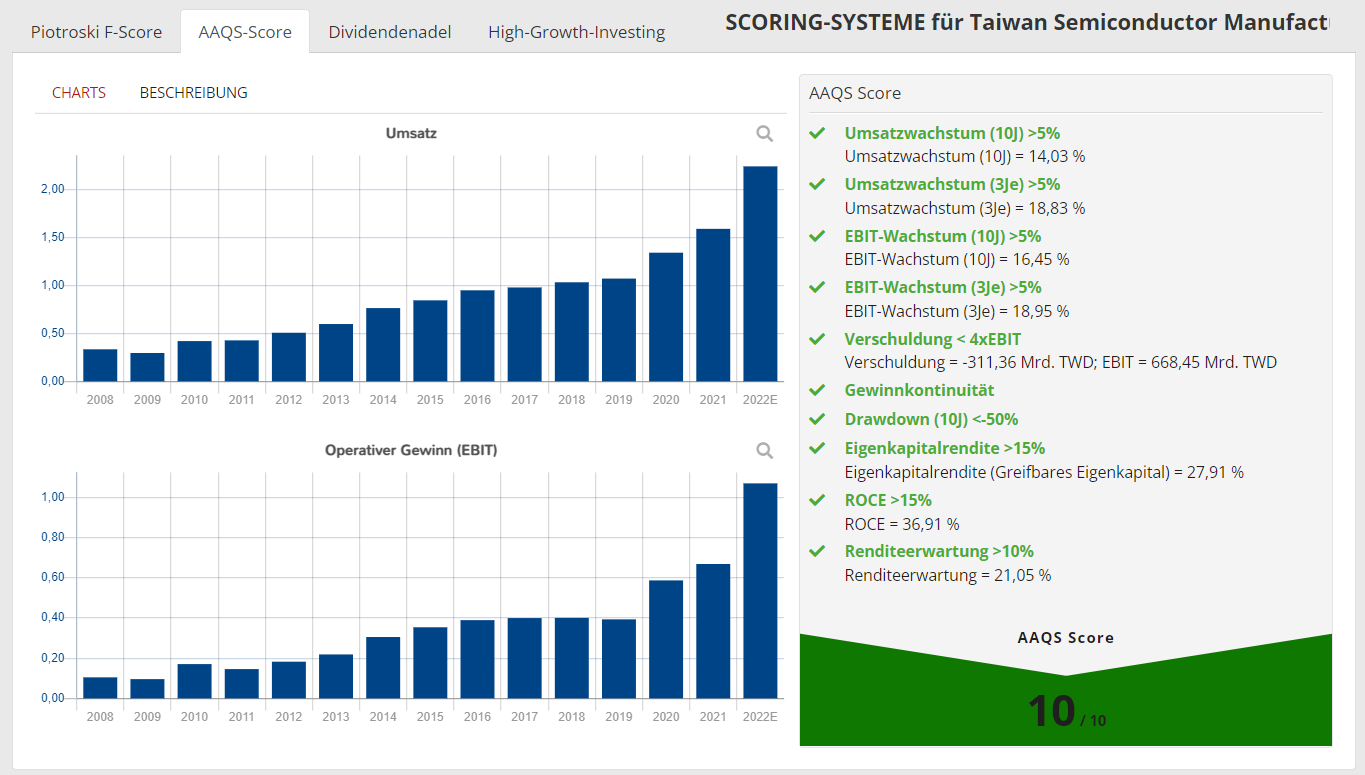

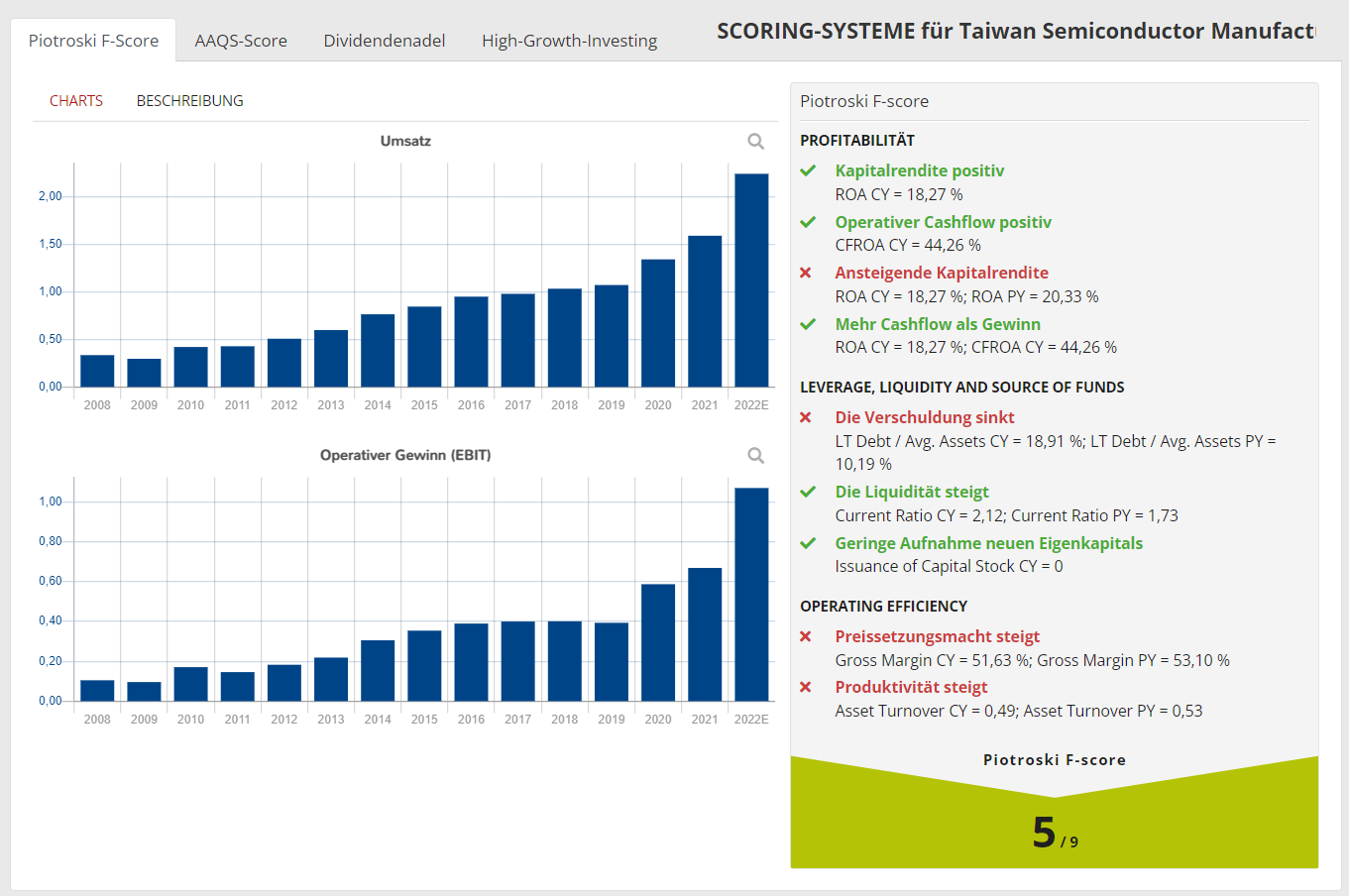

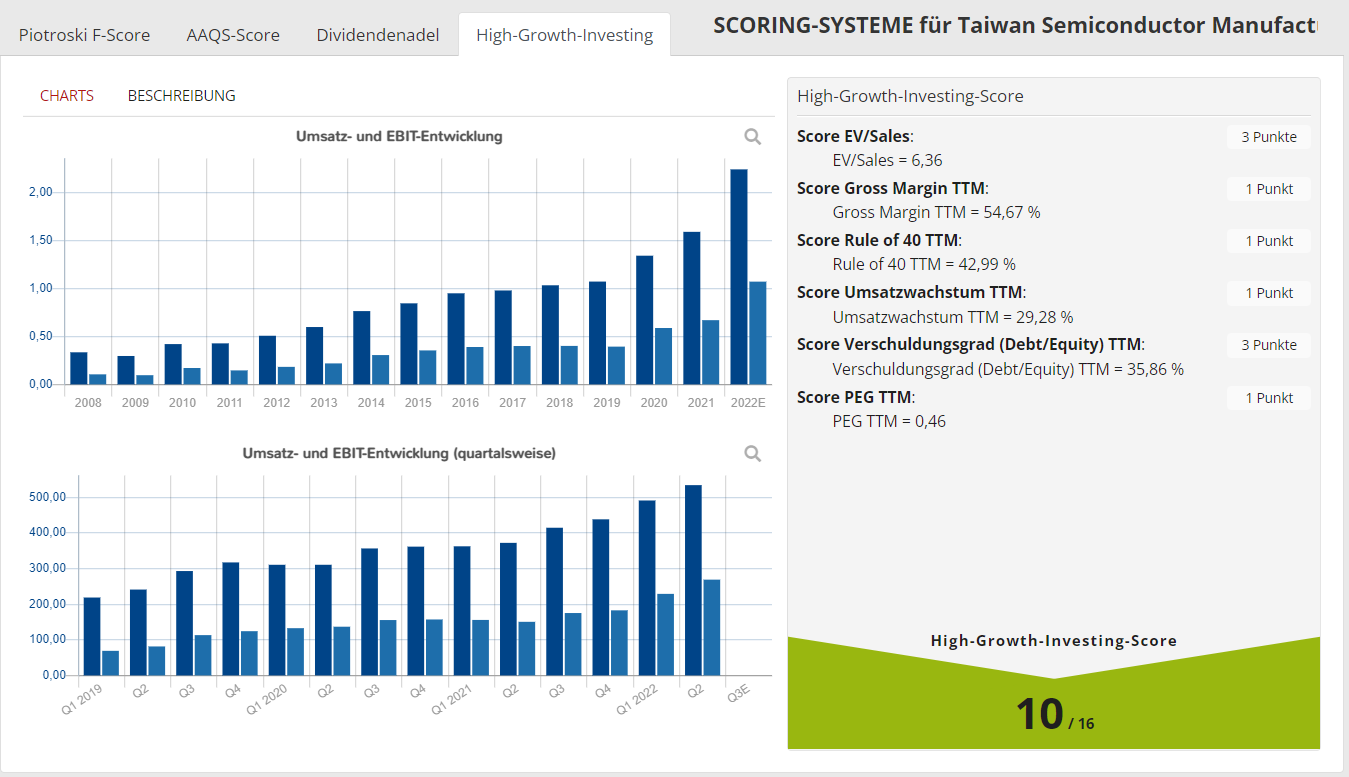

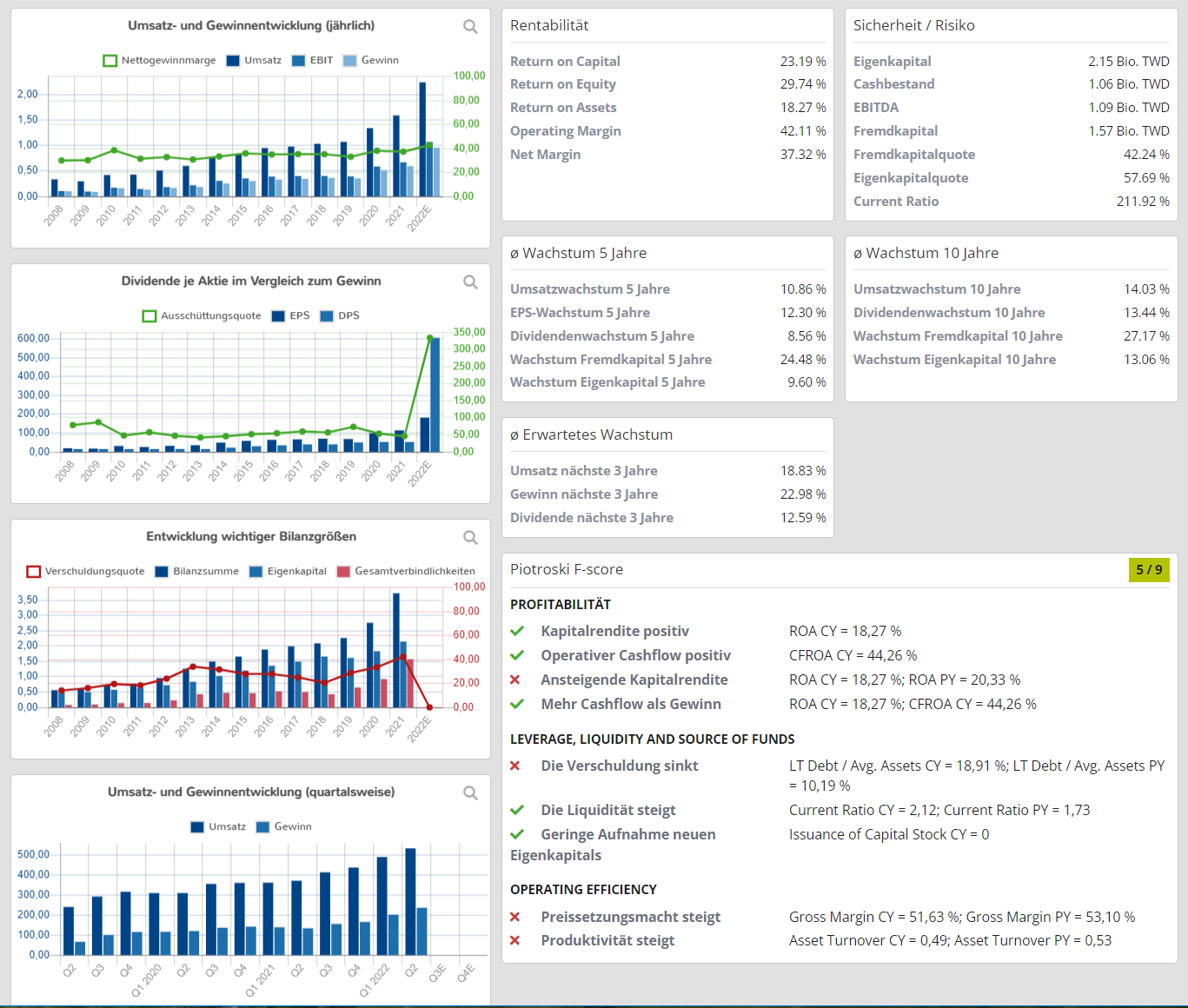

Stichprobe TSMC: Traderfox

Stichprobe TSMC: TradingView

Stichprobe TSMC: Im Vergleich - Fazit

Der Datenumfang ist allein für diesen Stichprobenwert beachtlich von den verschiedenen Anbietern aus meiner Sicht. Die Betrachtung ist auch nicht vollständig und ohnehin keine saubere empirische Studie. Es ist nur eine Moment-Aufnahme, um das Setup für mich persönlich besser zu verstehen und einordnen zu können. Der TSMC-Titel ist besonders, da er im Normalfall in TWD als Währung abgerechnet wird.

Wenn man jedoch allein nur das Minimal-Daten-Set von XTB als Maßstab nutzt, dann ergibt sich dennoch ein zunächst unklares Bild. Wobei ich die mit  gekennzeichneten Daten für ungültig einstufen würde.

gekennzeichneten Daten für ungültig einstufen würde.

Damit ist in der Stichprobe TradingView komplett raus und Traderfox erweist sich für mich als zu umständlich bzw. ungenau.

Für mich erscheinen die Werte in $ abgerechnet in XTB plausibel, wobei hier scheinbar Prognosewerte für 2022 verwendet werden. Vor allem sind es relevante Kern-Kennzahlen, die ohne viel Tamm-Tamm verwendet werden können bzw. im XTB-Broker-Setup enthalten sind.

In der Konsequenz werde ich in der Kombination von Market-Screener inkl. der vielen genauen Detail-Analysen und XTB als Basis-Setup weiterarbeiten. Durch die enge Verzahnung direkt als Trading-Tool sollte es sehr gut passen. Market-Screener erlaubt mir vor allem eine enge Verzahnung mit Nachrichten, Analysen und Analysten-Bewertungen für die relevanten Watchlisten-Titel. Auch die Konsens-Prognosen sind interessant, wenn diese (noch) deutlich vom aktuellen Kurs abweichen.

CRV-Betrachtungen

Heute ist der Tag wo ich weiter etwas herumspiele. Betrachtet man die durchschnittlichen Kursziele der hoch profitablen und finanzstarken Unternehmen dann ergibt sich folgendes Chartbild: